由于财报尚未更新,嘉立创在深交所主板的IPO审核仍处于“中止”状态。而其IPO之路能否重启,不仅取决于其财务数据的补充,更在于公司对债务重组、对赌协议等事项的澄清及处理,这也是市场关注的焦点。

内控问题频发

近年来,嘉立创进行了一系列资本运作,收购了江苏中信华、江西中信华、中信华产业园和深圳立创电子4家公司的100%股权,并形成印制电路板(PCB)、电子元器件和电子装联(PCBA)三大业务。

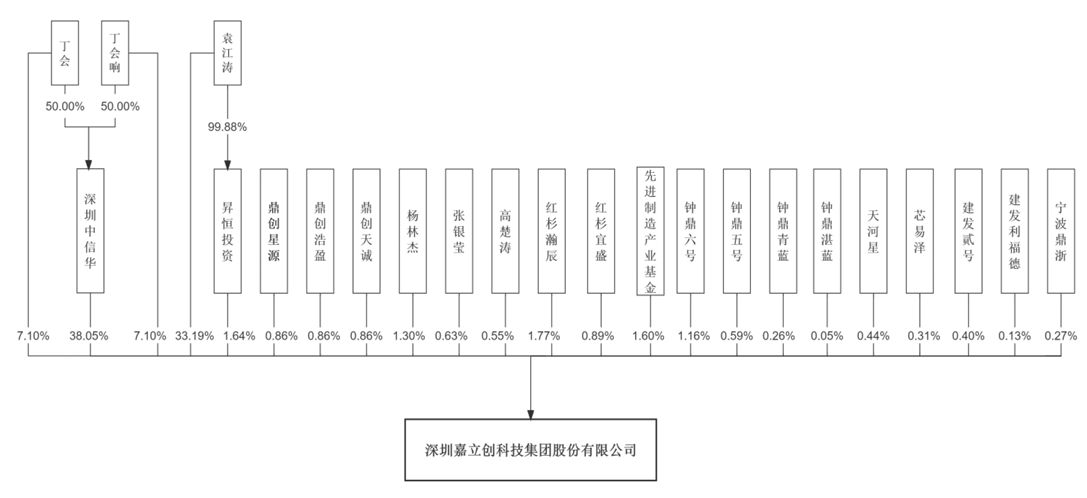

在被并购前,江苏中信华、江西中信华和中信华产业园均由深圳中信华100%持股,深圳中信华由丁会、丁会响分别持有其50%股份,主要负责PCB中大批量业务,立创电子的主要大股东为深圳中信华占股27.8%,昇恒投资占股18.53%(袁江涛持股99.88%),主要负责电子元器件业务。

在合并过程中,嘉立创还拿到了三轮融资。三轮融资过后,嘉立创随即完成股份制改革。递表前,公司共有23名股东,包括6名自然人股东、4家持股平台以及13家投资机构。

本次上市前,丁会、丁会响均分别直接持有嘉立创7.1%的股份,通过深圳中信华间接持有嘉立创19.02%的股份,通过员工持股平台合计持有嘉立创0.12%的股份,合计直接和间接持股比例均为26.25%,二人合计持股约52.5%。

而袁江涛对嘉立创的直接持股比例为33.19%,通过昇恒投资间接持有该公司1.64%的股份,通过员工持股平台合计持有嘉立创0.16%的股份,合计直接和间接持有嘉立创34.99%的股份。

为进一步明确三人共同控制发行人的事实、稳定公司控制权并尽快推动公司境内上市计划,丁会、袁江涛及丁会响于2020年12月签署了共同控制协议。

嘉立创称,三位实际控制人在决策时形成分歧的,应召开一致行动人会议,促使协议各方达成采取一致行动的决定,经实际控制人确认,如后续存在无法对董事会、股东大会会议的议案达成一致的情形,则视同各方均投反对票。因此,共同控制协议的三方已明确约定意见分歧或纠纷的解决机制。

尽管有一致行动协议作为稳定性保障,但是在实操中,一致行动协议约束力强度如何仍取决于双方的实际关系。这也使得公司出现内控管理混乱,关联交易、股东借款、债务豁免一系列迷惑操作在嘉立创内部频繁出现。

经营管理的不确定性体现在公司的日常经营中。在报告期内,嘉立创就出现了关联交易、股东借款、债务豁免等一系列操作。

根据披露,嘉立创存在向实际控制人丁会、丁会响父亲丁宗海采购劳务的情形,报告期内金额分别为54.04万元、166.12万元、50万元,并已于2022年停止上述经常性关联交易。另外,报告期内,嘉立创经常性关联采购金额分别为1,491.87万元、2,145.33万元、1,369.85万元,经常性关联销售金额分别为986.52万元、1,073.54万元、743.22万元。

在关联方代收款方面,2020年度,嘉立创通过实际控制人袁江涛个人账户代收废料款项合计金额1353.76万元;关联方香港中信华集团账户代收公司PCB境外销售货款合计8820.12万元;嘉立创第一大股东深圳中信华代公司收取废料款合计333.89万元。

在关联方资金拆借及第三方回款方面,报告期内,嘉立创向三位实际控制人共同设立嘉立创投资提供借款265.71万元;向贺定球提供借款最高达883.05万元。 另外,第三方回款有关收入占嘉立创法人客户营业收入的比例接近50%,占比相对较高。

对于内控问题,嘉立创表示,公司曾存在通过关联方代收款、关联方资金拆借及第三方回款的情形,相关不规范事项均已及时整改并通过完善内控体系予以规范,涉及款项均已如实反映至公司财务报表并合理纳税,公司因上述情形受到处罚及潜在处罚的风险较小。

对赌协议面临恢复风险

除内控问题外,嘉立创及其股东曾与先进制造产业基金、建发贰号、建发利福德、宁波鼎浙、红杉瀚辰、钟鼎六号、红杉宜盛、钟鼎五号、天河星、钟鼎青蓝、钟鼎湛蓝签署对赌或其他特殊权利安排条款的协议。协议中约定了赎回权、优先购买权、优先认购权、优先清算权等特殊权利条款。

2022年8月,嘉立创先与全部股东签署了《关于深圳市嘉立创科技发展有限公司股东协议之补充协议》,约定终止“第七条回购权”所有的回购约定,前述相关约定对于公司自始不发生效力。

2023年5月,嘉立创与上述股东签署了《关于深圳嘉立创科技集团股份有限公司股东协议之补充协议二》,约定各方共同确认除股东回购权以外的其他特殊股东权利条款(包括但不限于投资方董事的一票否决权、投资方的优先购买权、投资方的共同出售权、投资方的优先认购权、投资方的反稀释权、投资方的优先清算权、股权转让限制、知情权及检查权、参与重组权)均在公司提出上市的申请被境内证券交易所或中国证监会受理之日效力终止。

2024 年1月,嘉立创与全部股东签署了《关于深圳嘉立创科技集团股份有限公司股东协议之补充协议(三)》,约定:各方共同确认除股东回购权以外的其他特殊股东权利条款均在公司提出上市的申请被境内证券交易所或中国证监会受理之日效力终止且不存在恢复安排,各方之间不存在任何形式的其他约定、单方承诺、确认等。

这也意味着,如嘉立创上市申请被否决或撤回、被终止,或公司终止上市,则本条款所述的特殊权利条款自动恢复执行。

全资子公司被申请强制执行

值得提及的是,在IPO的关键时期,嘉立创全资子公司金悦通被申请执行,执行标的为2639.62万元。

据招股书披露,2019年6月,嘉立创收购金悦通100%股权时,金悦通存在大量债务,因此,双方的交易对价为500万元,及嘉立创承担金悦通2.65亿元的债务,而此次与法拯资本的纠纷则是嘉立创收购金悦通后的历史遗留问题。

除了与法拯资本的纠纷外,金悦通带来的“麻烦”还不止于此,嘉立创在收购金悦通后才发现其存在大额连带担保责任的情况。

问询函显示,签订股权转让协议后,嘉立创聘请了中介机构(非申报会计师)对金悦通进行了尽调审计:截至2019年6月30日,金悦通经尽调确认的债务为3.15亿元,未发现大额连带担保责任事项。

然而,到了2020年,嘉立创持有的金悦通股权被法院冻结时,嘉立创才得知金悦通竟有大额连带责任担保,包括何少勇控制的悦铨实业向王爱华的借款及利息、何少勇控制的航天金悦通与悦铨实业向江苏银行的借款。

对此,嘉立创表示是因为中介机构出具的尽调审计报告未包含上述担保债务,嘉立创由于信赖中介机构的工作结果而未在交割前发现。

2022年4月,为避免上述债务纠纷对金悦通的生产经营产生不利影响,嘉立创全资子公司恒创鑫华以8300万元的收购价格,收购招平资管持有的深圳市悦铨实业有限公司和深圳航天金悦通科技有限公司作为借款人、何少勇以及金悦通等作为连带担保人的债权。报告期内,恒创鑫华已收到法院强制执行收回的资金461.03万元,2022年末其他应收款担保债权账面余额为7,838.97万元。

2023年4月,广东省深圳市福田区人民法院出具执行裁定书(2022)粤0304执恢2806号之二,确认债务的房产抵押物由恒创鑫华所有,抵债金额4498.37万元。故而,嘉立创将担保债权账面余额与资产抵债金额(扣减执行阶段相关费用)的差额3556.85万元全部计提坏账准备。

同时,在2019年收购金悦通时确认核心商誉24540.42万元,由于同年末金悦通暴露出大量嘉立创2019年中收购洽谈时未确认的债务及诉讼,公司对核心商誉2.45亿元全额计提减值。而此引起了深交所的关注,要求嘉立创说明此举的合理性,以及是否通过计提资产操纵利润。

整体而言,嘉立创对金悦通的收购,原本旨在增强业务版图,却不料接踵而至的是历史债务的连带责任和股权冻结的尴尬局面。尽职调查的疏漏,中介机构责任的模糊,以及事后高达2.45亿元商誉的全额计提减值,无一不在拷问着企业并购的审慎性和风险管理机制的有效性。更甚者,实控人通过个人账户代收公司款项,内控漏洞暴露无遗,这不仅仅是企业治理结构的缺失,更是对投资者信任的严重挑战。