本周内,西安奕材、优迅股份、顶立科技等半导体公司披露IPO新进展,其中西安奕材是证监会“科八条”发布以来,上交所受理的首家未盈利企业。与此同时,在市场需求增加及新政策的推动下,半导体封装材料领域并购整合案例频频出现。

产业链端,欧盟对中国制造电动汽车征收临时关税,经过数月与中国的谈判和对待定规则的调整,新增的最终关税于10月30日生效。在新关税出台前,10月份其在欧洲的交付份额出现下滑。

多家公司披露IPO进展

本周内,多家公司披露了IPO新进展,仅半导体领域就有西安奕材、优迅股份、顶立科技、旷视科技等多家公司上市进程迎来新的阶段。

11月29日,上交所正式受理了西安奕斯伟材料科技股份有限公司(简称:西安奕材)科创板上市申请。该公司专注于12英寸硅片的研产销。基于截至2024年三季度末产能和2023 年月均出货量统计,公司均为中国大陆最大的12英寸硅片厂商,相应产能和月均出货量同期全球占比分别约为 7%和 4%。公司产品广泛应用 NAND Flash/DRAM/Nor Flash等存储芯片、CPU/GPU/手机SOC/嵌入式MCU 等逻辑芯片、电源管理、显示驱动、CIS等多个品类芯片制造,最终应用于智能 手机、个人电脑、数据中心、物联网、智能汽车等终端产品。

11月28日,证监会披露了关于厦门优迅芯片股份有限公司(简称:优迅股份)首次公开发行股票并上市辅导备案报告。该公司是中国首批专业从事光通信前端高速收发芯片的公司之一,为全球光模块厂商和系统设备商提供骨干/城域传输、5G前传/中传,光接入网、数据中心等领域的高速收发芯片解决方案。

11月28日,证监会披露了西部证券股份有限公司关于湖南顶立科技股份有限公司(简称:顶立科技)向不特定合格投资者公开发行股票并在北交所上市辅导工作完成报告。公司在沉积装备方面具有较强的工艺研发及装备设计与制造一体化能力,已完成了碳化硅和碳化钽沉积工艺的前期研发,工艺较成熟稳定,具备了产业化能力。

11月25日,上交所正式受理了浙江环动机器人关节科技股份有限公司(简称:环动科技)科创板上市申请。该公司从事机器人关节高精密减速器的研发、设计、生产和销售的国家高新技术企业,为客户提供覆盖3-1000KG负载机器人所需的高精密减速器整体方案,产品包括RV减速器、精密配件及谐波减速器,RV减速器为环动科技主要产品,广泛应用于机器人、工业自动化等高端制造领域。

11月25日,福瑞泰克(浙江)智能科技股份有限公司向港交所提交上市申请书,公司是领先的智能驾驶解决方案供应商,覆盖高级驾驶辅助系统(ADAS)及自动驾驶系统(ADS)技术,致力于通过与OEM客户的开放且深入的合作,为终端用户提供安全、舒适且智能的驾驶体验。

另外,因旷视科技有限公司及保荐人中信证券撤回发行上市申请,上交所于11月29日终止其科创板发行上市审核。

半导体材料并购重组案例频出

除了IPO进程加快外,在市场需求增加及新政策的推动下,半导体封装材料领域并购整合案例频频出现。

今年以来,日月光控股、台积电、英特尔、三星、通富微电、华天科技、甬矽电子、晶方科技等半导体龙头企业先后宣布投入资源,布局先进封装相关技术与扩充产能,这些项目的应用均指向高性能计算和AI等领域。

产业链企业齐头涌入,说明先进封装技术不可或缺的同时,也给上游材料市场带来了增量空间。从传统封装到SiP、2.5D、3D等先进封装,技术迭代需要更多工艺环节,对先进封装材料的需求增加。以及受益于算力芯片需求、半导体行业回暖、大厂扩建先进封装产能等因素,将带动上游材料需求快速增长。

为提升国内半导体材料领域竞争力,且在政策利好推动下,A股部分企业正发力先进封装材料领域,通过并购重组获取先进技术,以增强企业技术壁垒和资源优势。

以华海诚科收购华威电子为例,华海诚科主营产品包括环氧塑封料与电子胶黏剂。被收购方华威电子主营产品为环氧塑封料,该产品是集成电路封装的关键材料。2023年华威电子在全球环氧塑封料企业中销量位居第三,销售额位列第四,在国内环氧塑封料企业销售额和销量均位于第一,具有一定的行业领先地位。

而至正股份收购的AAMI是全球前六大国际化引线框架厂商之一。按收入来看,2023年该公司是全球前五的引线框架供应商;到了2024年上半年,其收入升至全球第四,国内一直排名第一。

阳谷华泰收购的波米科技是华为海思核心供应商,该公司生产的光敏性聚酰亚胺(PI)材料是半导体先进封装中最核心的材料,助华为解决封装材料卡脖子技术难题。而沃格光电收购的通格微则是一家玻璃基芯片板级封装载板厂商,而玻璃基板被认为是支持AI芯片爆炸式增长所需的下一代先进半导体封装技术的关键材料。

从上述收购案例来看,被收购方的产品要么是市场占有率在国际或国内市场处于领先地位,要么是产品解决卡脖子技术,打破国外垄断。而通过并购重组,将有助于收购方实现技术互补、发挥协同效应,提升企业核心竞争力。

关税冲击,中国电车在欧洲市场下滑

产业链端,中国汽车制造商进军欧洲电动汽车市场继续遭遇阻力,在新关税出台前,10月份其在欧洲的交付份额出现下滑。

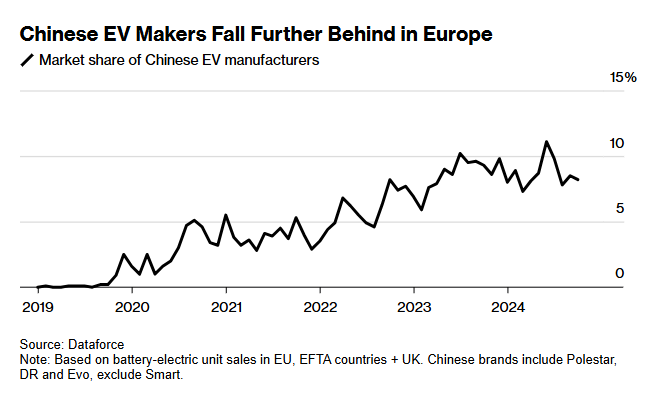

研究公司Dataforce数据显示,包括上汽集团旗下MG(名爵)和比亚迪在内的制造商占同期欧洲电动汽车注册量的8.2%。这比9月份的8.5%有所下降,并且是市场份额连续第四个月低于去年同期水平。

在备受青睐的海外市场快速增长数年后,中国汽车制造商的扩张自7月份以来停滞不前。当时,欧盟对中国制造电动汽车征收临时关税,进口税高达45%。经过数月与中国的谈判和对待定规则的调整,新增的最终关税于10月30日生效。

该报道称,欧盟和中国之间的谈判仍在继续,但由于进展不大,目前仍难以达成以价格承诺取代关税的协议。

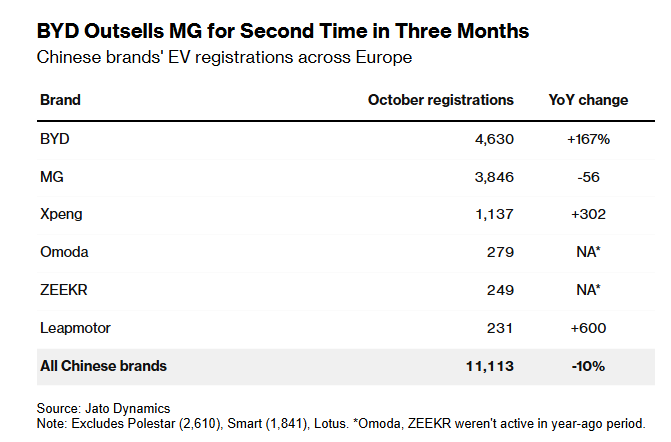

与此同时,比亚迪继续扩大其在欧洲的业务。跟踪汽车市场的Jato Dynamics数据显示,在过去三个月中,比亚迪的销量连续第二个月超过MG,MG长期以来一直是该地区最畅销的中国品牌。该咨询公司表示,比亚迪10月的销量同比增长一倍以上,达到4630辆。

上汽集团旗下MG 10月交付量下降56%至3846辆。据Jato称,今年前10个月,MG仍遥遥领先,注册量总计63895辆,几乎是比亚迪的两倍。

贸易紧张局势正在成为影响全球汽车行业的重大因素,例如,中国汽车制造商奇瑞汽车推迟在巴塞罗那一家翻新工厂开始生产电动汽车的计划。而中国政府则鼓励中国汽车制造商确保关键技术的生产仍在国内。

在整个欧洲,今年整个电动汽车市场都举步维艰,因为德国等主要国家减少了有助于刺激需求的补贴,而在中国生产的所有电动汽车都要缴纳欧盟的附加关税,包括大众和宝马等西方品牌进口的电动汽车。

欧洲汽车制造商协会11月初报告称,尽管10月电动汽车注册量增长6.9%,但今年迄今同比仍下降1.7%。

随着各国政府将资金从电动汽车领域转移,当地汽车行业的前景依然不容乐观。大众汽车正在考虑关闭德国的工厂,而Stellantis则以欧洲销量下滑为由,削减了意大利菲亚特500电动汽车的产量。