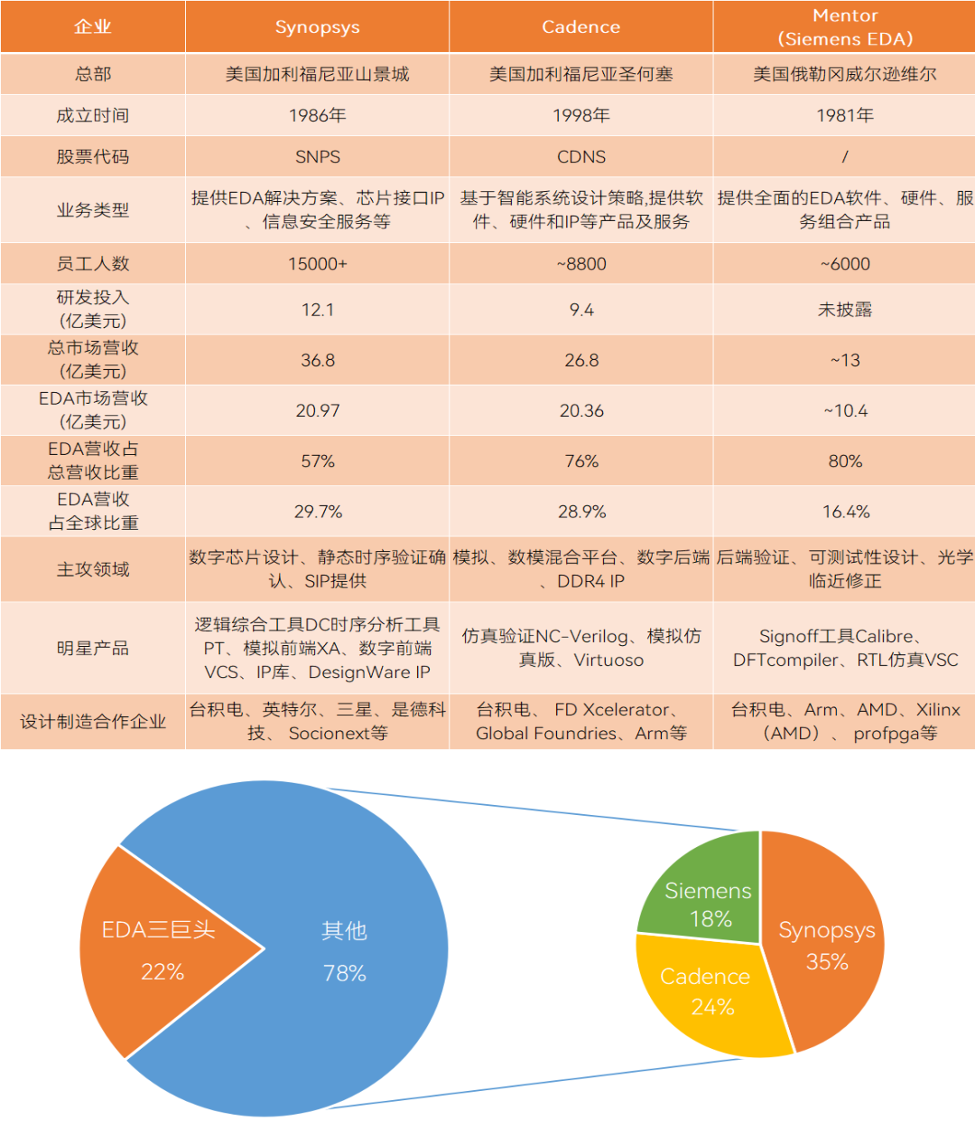

2024 年,全球 EDA(电子设计自动化)行业风云变幻,新思科技(Synopsys)、Cadence、西门子(Siemens)这三家行业巨头纷纷通过战略收购,加速向系统设计转型,力求在激烈的市场竞争中抢占先机,为半导体行业的未来发展谋篇布局。这一系列收购行动犹如一场行业的 “军备竞赛”,不仅重塑了企业自身的业务版图,也深刻影响着整个EDA产业链的格局。

随着半导体技术的飞速发展,芯片设计的复杂度呈指数级增长,传统的 EDA 工具已难以满足日益多元的市场需求。从智能手机、数据中心到自动驾驶汽车,每一个前沿领域都对芯片性能、功耗及系统集成度提出了严苛要求。在此背景下,向系统设计转型成为 EDA 企业的必由之路,通过整合多领域技术与资源,打造一站式解决方案,方能更好地服务客户,推动行业创新。

-新思科技:并购 Ansys,强化系统设计

(一)收购详情

2024 年 1 月,新思科技重磅宣布以 350 亿美元收购 Ansys,瞬间在行业内激起千层浪。根据协议条款,Ansys 股东每股将换取 197.00 美元现金与 0.3450 股新思科技普通股,按当时股价估算,收购总价值约 350 亿美元,且 Ansys 股东预计将持有合并后公司约 16.5% 的股权。新思科技计划以现金和债务融资相结合的方式筹集 190 亿美元现金对价,目前已手握 160 亿美元全额承诺债务融资。这笔交易预计在 2025 年上半年完成,不过仍需 Ansys 股东点头、监管部门批准及满足其他惯例成交条件。

新思科技作为全球 EDA 行业的翘楚,在芯片设计自动化领域根基深厚;Ansys 则是仿真软件界的巨擘,其产品广泛应用于多行业的工程仿真。二者联姻,无疑是一场震撼业界的强强联合。

(二)战略考量

从战略层面剖析,新思科技此举意在顺应半导体行业向系统级设计迈进的大势。随着芯片复杂度飙升,传统 EDA 工具捉襟见肘,系统级设计愈发关键。新思科技首席执行官 Sassine Ghazi 点明,面对日益复杂的系统,人工智能、芯片需求爆发与软件定义系统等趋势对计算性能与效率提出更高要求,公司领先的 EDA 解决方案与 Ansys 先进的仿真分析技术结合,将塑造从芯片到系统的创新范式,助力技术研发团队释放潜能。

回溯过往,新思科技与 Ansys 早有长达七年的成功合作经历,Ansys 的行业领先电源完整性、热和可靠性签核工具已深度融入新思科技的 Fusion Compiler、3DIC Compiler 及 PrimeTime 签核等平台,在芯片、封装与系统级效应的签核精度上达到 “黄金标准”,此番收购无疑是双方合作的水到渠成,更是补齐新思科技在仿真分析短板、实现全方位覆盖的关键落子。

(三)行业影响

此次收购对 EDA 行业竞争格局影响深远。新思科技本就在全球 EDA 市场占据 32.14% 的份额,稳坐头把交椅,Ansys 在仿真软件领域亦持有 42% 的可观份额,位居 CAE 领域首位,在 EDA 领域也跻身第四。二者携手,进一步巩固了新思科技的龙头地位,拉开与竞争对手的身位,给 Cadence、西门子等对手带来巨大压力,或促使行业内更多并购整合动作加速上演。

于下游产业而言,新思科技与 Ansys 的融合为芯片设计、系统开发注入强大动力。一方面,为客户呈上更全面、强大的创新方法,使其能在产品设计前期精准验证性能与功耗,降低项目风险,减少返工,保障按期投产与后续芯片销售;另一方面,加速新思科技在汽车、航空航天等新兴领域的战略布局,依托 Ansys 在这些领域的成熟影响力与成功经验,开发适配复杂应用场景的高性能芯片与系统解决方案,推动产业迈向新高度。

-Cadence:多笔收购,拓展业务边界

(一)收购 BETA CAE Systems

在 2024 年 3 月 5 日,Cadence 重磅出击,宣布与 BETA CAE Systems International AG 达成收购协议,以约 12.4 亿美元的价格将这家全球领先的多领域工程仿真解决方案供应商收入囊中,其中 60% 为现金支付,40% 通过发行普通股完成。这一战略举措旨在加速推进其智能系统设计战略,进一步拓展业务版图。

随着机电一体化融合趋势的不断加深,以及各行业数字化转型的迫切需求,市场对多物理场仿真技术的要求愈发严苛。Cadence 此前已在电磁、电热、计算流体动力学等领域构建起全面的系统分析产品组合,而 BETA CAE Systems 的加入,犹如一块关键拼图,为其补上了结构分析领域的短板,使其得以进军结构分析这一关键市场,解锁数十亿美元的潜在商机。

BETA CAE Systems 的旗舰产品 ANSA 和 Meta 声名远扬,前者作为先进的多学科计算机辅助工程前处理器,能在统一环境下高效搭建全模型;后者作为后处理器,可对仿真结果进行优化可视化处理并生成专业报告。其客户群体涵盖本田、通用汽车、洛克希德马丁等诸多行业巨头,这无疑将助力 Cadence 深化在汽车、航空航天等领域的布局。

(二)收购 Invecas

2024 年 1 月 11 日,Cadence 宣布收购 Invecas,Inc.,这家总部位于加利福尼亚州圣克拉拉的公司,是设计工程、嵌入式软件和系统级解决方案的佼佼者。当下,多个垂直市场向数字化的冲刺愈发迅猛,定制芯片需求呈井喷之势,传统摩尔定律脚步放缓,先进封装与芯粒技术异军突起,在此背景下,客户急需专业团队来化解设计复杂性难题。

Invecas 拥有一支以海德拉巴为核心、技术精湛的工程团队,由首席执行官 Dasaradha Gude 挂帅,在芯片设计、产品工程、先进封装及嵌入式软件等领域经验老到,与设计生态的关键参与者、顶级晶圆厂及封测伙伴紧密协作,已服务于移动、网络、超大规模、汽车等垂直领域的数百家客户。加入 Cadence 后,Invecas 将依托 Cadence 的 EDA 优势,深度挖掘其广泛的 IP 产品组合潜力,为客户定制更完备的解决方案。

值得一提的是,2020 年 2 月,新思科技也曾收购 Invecas 的部分 IP 资产,足见其技术底蕴与市场价值。此次 Cadence 收购 Invecas,进一步强化了自身在系统设计工程领域的产品矩阵,精准锚定高增长垂直领域,为客户应对性能挑战与系统复杂性难题提供有力支撑。

(三)战略布局成效

Cadence 近年来通过一系列战略收购,精心布局智能系统设计战略,成效斐然。在多物理场系统分析领域,产品线不断丰富拓展,从电磁、电热到计算流体动力学,再到如今的结构分析,逐步构建起全方位的解决方案体系,能够为客户提供涵盖芯片、电路板乃至完整系统的精准仿真与深度优化服务。

在团队与技术融合方面,每一次收购都带来了行业精英与前沿技术,如收购 Rambus 的相关 IP 业务,吸纳了存储接口技术专长;引入 Future Facilities,强化了电子冷却与能源管理的数字孪生能力。这些技术与 Cadence 原有的 EDA 优势相互交织,大幅提升了其在复杂系统设计中的技术领导力。

客户合作层面,Cadence 凭借扩充后的技术与产品阵容,与超大规模计算、5G 通讯、汽车、航空航天等行业的领军企业合作愈发紧密。以汽车行业为例,在自动驾驶芯片与电子系统设计开发中,Cadence 能一站式满足从芯片前端设计、后端验证到嵌入式软件集成、整车电子架构优化的多元需求,助力车企加速创新步伐,稳固其在全球 EDA 市场的头部地位,持续引领行业迈向新高度。

-西门子 EDA:收购 Altair,深化系统级 EDA 能力

(一)收购动态

2024 年 10 月 31 日,西门子重磅宣布已签署协议,将以每股 113 美元的价格收购美国工业仿真软件厂商 Altair Engineering,交易总价值约 106 亿美元,较 Altair 在 2024 年 10 月 21 日的收盘价溢价 19%。该交易已获得 Altair 董事会一致批准,预计将于 2025 年下半年完成,届时 Altair 的普通股将停止在公开证券交易所上市。

西门子作为全球工业技术的领军企业,在工业自动化、数字化领域根基深厚;Altair 则是计算科学与人工智能领域的佼佼者,尤其在仿真、高性能计算方面技术领先。二者携手,引发行业高度关注。

(二)协同效应

从技术协同角度剖析,Altair 的仿真产品组合与西门子现有技术形成强大互补。Altair 在结构分析、优化算法等领域造诣颇深,其旗舰产品 Altair Inspire 能高效处理复杂机械设计仿真;西门子凭借在系统级仿真、硬件集成的深厚沉淀,二者融合可打造从微观芯片到宏观工业系统的全链条精准仿真方案。举例来说,在航空航天领域,西门子的系统级仿真能力结合 Altair 的结构优化技术,能在飞行器设计阶段精准预测零部件性能、减重并提升可靠性,大幅缩短研发周期。

市场层面,Altair 客户遍布全球制造业、生命科学、能源等领域,为西门子撬开新市场大门。如在生命科学领域,Altair 助力药企优化药物研发流程、模拟药物反应;西门子可依托自身数字化优势,进一步拓展为药企打造智能实验室、自动化生产线的一站式解决方案,实现交叉销售,挖掘新增长极。

(三)转型意义

此次收购是西门子向数字化与科技公司转型的关键落子。一方面,强化其工业软件产品矩阵,西门子 Xcelerator 平台融入 Altair 技术后,将提供更完备的人工智能设计与仿真产品组合,数字孪生技术如虎添翼,精准模拟产品全生命周期,提升智能制造水平。

另一方面,助力西门子突破传统工业边界,拓展至新兴科技领域。在智能网联汽车领域,结合 Altair 的仿真能力与西门子的汽车电子技术,为车企提供涵盖自动驾驶芯片设计、整车电子架构优化、虚拟测试场仿真的端到端服务,加速汽车智能化变革,稳固西门子在全球工业技术创新前沿的地位。

国产EDA行业何去何从

随着这些EDA巨头的转型,我们可以预见,未来EDA行业将更加注重系统级的设计和分析,为芯片设计带来新的革命。这不仅将改变EDA工具的功能和应用,也将对整个半导体行业的设计流程和产品开发周期产生深远影响。

在国际 EDA 巨头纷纷掀起产业变革浪潮之际,国内 EDA 企业才刚在该领域初获进展,它们究竟该如何在未来的产业发展道路上破局前行,以应对接踵而至的挑战与机遇?在集微网与芯和半导体创始人兼总裁代文亮博士的深度交流中,我们得以窥探 EDA 行业转型背后的深层逻辑与未来走向。代文亮博士凭借在 EDA 领域近 30 年的深耕,对行业趋势有着敏锐且独到的见解。

代文亮博士着重强调了系统技术协同优化(STCO)概念在当下半导体产业发展中的核心地位。他指出,随着芯片应用场景愈发多元复杂,从人工智能大模型、智能手机、数据中心到自动驾驶汽车,系统级性能优化已成为决胜关键。传统 EDA 工具专注芯片层级设计,难以满足系统集成需求,如今的芯片设计必须从系统端倒推,确保芯片与周边组件协同高效运作,实现整体性能提升。以 5G 基站芯片为例,不仅要考量芯片自身算力与功耗,还需兼顾与射频模块、天线等协同后的信号传输速率与稳定性,系统设计思维贯穿全程。

谈及国内 EDA 企业发展,代文亮博士建议一方面要加快补齐各环节工具短板,实现全流程覆盖;另一方面,必须向系统设计升级转型。当前,国内多数 EDA 企业仍在模拟、数字等单点工具上发力,虽有成效,但面对国际竞争,整合零散工具,打造一体化系统设计平台迫在眉睫。例如,在先进封装领域,国内企业应构建涵盖架构设计、物理实现、分析验证等环节的完整 EDA 方案,满足本土芯片产业对异构集成、3D 封装日益增长的需求。以芯和半导体为例,他们近几年一直围绕“集成系统设计”进行战略布局,开发由AI人工智能技术加持的多物理引擎技术,以“仿真驱动设计”的理念,提供从芯片、封装、模组、PCB板级、互连到整机系统的全栈集成系统级EDA,实现系统内各种芯片及硬件的高速高频互连。以智能联接智能,这可能是国内EDA推动中国集成电路产业发展的正确解题思路。

对于行业内的并购整合现象,代文亮博士认为这是企业快速拓展能力边界、顺应技术融合趋势的有效策略。并购不仅能获取关键技术,如 Cadence 收购电磁仿真企业强化多物理场分析能力,还能整合人才与客户资源,加速市场渗透。但他也警示,并购后的整合挑战重重,技术融合、团队协作、企业文化协调都需精细打磨。国内企业在借鉴国际巨头并购经验时,应立足自身,谋定而后动,确保并购带来 “1 + 1>2” 的协同效应,避免盲目跟风。

代博士的观点为我们拨开行业变革迷雾,清晰勾勒出 EDA 企业向系统设计转型的战略蓝图,为国内从业者与观察者提供了精准导航。

总结与展望

2024 年,新思科技、Cadence、西门子这三家 EDA 巨头通过一系列战略收购,在向系统设计转型的道路上大步迈进,深刻重塑了自身业务架构与行业生态。

这些收购行动背后,是半导体行业从聚焦芯片性能向系统级优化的深刻转变。随着 5G、AI、自动驾驶等前沿技术蓬勃发展,系统设计成为释放芯片潜能、实现产品差异化的关键钥匙。巨头们的转型策略,不仅提升了自身竞争力,也为产业链上下游带来全新机遇与挑战。

展望未来,EDA 行业向系统设计的转型浪潮将愈发汹涌。一方面,技术融合持续深化,AI、机器学习等前沿技术将深度嵌入 EDA 流程,实现更智能、高效的系统设计;另一方面,市场竞争将推动行业进一步整合,中小企业或通过并购抱团取暖,或深耕细分领域寻求差异化突破。

对于国内 EDA 企业而言,国际巨头的转型之路既是借鉴范本,也是竞争警钟。在国家政策支持与本土市场需求双轮驱动下,国内企业应加速技术创新,强化系统设计理念,通过自主研发与合理并购,补齐短板、锻造长板,逐步提升在全球产业链中的话语权,为我国半导体产业的自主可控、蓬勃发展注入澎湃动力,向着全球 EDA 行业舞台中央奋勇前行。