1.英诺赛科港股IPO今日开启发售,预计募资13.4亿港元-15.27亿港元;

2.【IPO一线】半导体芯片厂商禾润电子拟A股IPO 已启动上市辅导备案;

3.【IPO一线】强一股份拟A股IPO 已完成上市辅导;

4.【IPO一线】晶存科技拟A股IPO 已开启上市辅导备案;

5.兆易创新:收购苏州赛芯70%股权完成过户;

6.中科飞测:公司第1000台集成电路质量控制设备出机

1.英诺赛科港股IPO今日开启发售,预计募资13.4亿港元-15.27亿港元

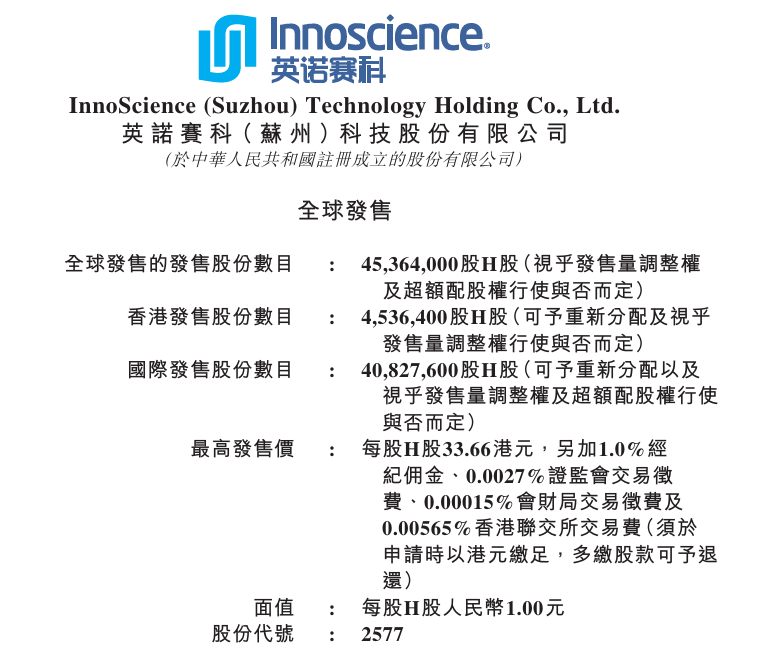

12月18日,英诺赛科在港股披露文件显示,公司于2024年12月18日正式开启港股IPO股票发售,至2024年12月23日截止,股票代码为2577,预计募资13.4亿港元-15.27亿元。本次全球发售股份45,364,000股H股,其中港股发售股份数量为4,536,400股H股,国际发售股份数量为40,827,600股H股,每股H股面值人民币1元,每股H股发售价为30.86港元~33.66港元,另加1%经纪佣金、0.0027%证监会交易征费、0.00015%会财局交易征费及0.00565%香港联交所交易费。

资料显示,英诺赛科是全球首家实现量产8英吋硅基氮化镓晶圆的公司,亦是全球唯一具备产业规模提供全电压谱系的硅基氮化镓半导体产品的公司。根据弗若斯特沙利文的资料,按2023年收入计,英诺赛科在全球功率半导体行业的市场份额为0.2%,在中国功率半导体行业的市场份额为0.4%。此外,根据同一资料来源,按收入计,英诺赛科于2023年在全球所有氮化镓功率半导体公司中排名第一。

可再生能源和运算密集型应用的兴起一直在改变世界,该趋势导致对更高效更具经济效益的功率半导体产品的需求激增。氮化镓是一种具有高频率和低导通电阻的宽带隙半导体材料,已成为功率半导体行业持续变革的核心,而且即将加速市场渗透。于2023年,氮化镓功率半导体占全球功率半导体市场的0.5%,并预期于2028年占市场的10.1%。凭借持续创新及强大的技术专业知识,英诺赛科设计、开发及生产若干类型的氮化镓产品,包括分立器件、集成电路、晶圆及模块。英诺赛科的产品广泛用于多种行业的电源应用中,例如消费电子产品的快速充电器和适配器、可再生能源的电池管理系统及工业应用、汽车电子的LiDAR系统及数据中心的电源装置。

英诺赛科已采用集成器件制造商的IDM模式,藉此可自行把控由制成品设计、制造、包装、测试到销售的整个流程。截至2024年6月30日,英诺赛科拥有全球最大的氮化镓功率半导体生产基地,产能达到每月12,500片晶圆。该能力使英诺赛科能够以稳定的供应抓住不断增长的市场机会,从而培养客户的信心。与6英吋硅基氮化镓晶圆相比,英诺赛科先进的量产技术亦使每晶圆的晶粒产出数提升80%,单颗芯片成本降低30%,体现英诺赛科在氮化镓产品持续创新及商业化方面的成本优势和领导地位。

英诺赛科持续努力创新并提升技术水平,巩固了公司在氮化镓半导体行业的领先地位。通过长期致力于研发,英诺赛科在8英吋硅基氮化镓工艺技术方面占据市场领先地位。截至12月18日,英诺赛科在全球有406项专利及387项专利申请,涵盖芯片设计、器件结构、晶圆制造、封装及可靠性测试等关键领域。

英诺赛科通过与多个行业的知名客户紧密合作,合力推出创新产品,并提供独特价值,率先扩大了氮化镓产品的应用范围。凭借公司在氮化镓技术方面的全面专业知识,英诺赛科设计、开发及制造提供不同封装选择的高性能及可靠的氮化镓分立器件,用于各种低中高压应用场景,产品研发范围覆盖15V至1,200V。

凭借公司在技术方面的领先地位和商业化能力,英诺赛科的氮化镓产品已获得广泛的市场认可,并有助于以氮化镓产品为核心的生态系统的发展。根据弗若斯特沙利文的资料,英诺赛科于2023年的收入为人民币592.7百万元,在全球氮化镓功率半导体企业中排名第一,市场份额达33.7%。截至2024年6月30日,以折算氮化镓分立器件计,英诺赛科的累计出货量超过850百万颗。

英诺赛科的氮化镓产品在各应用领域获得客户的认可,使英诺赛科于往绩记录期间实现强劲的收入增长。英诺赛科收入由2021年的人民币68.2百万元增加99.7%至2022年的人民币136.2百万元,其后再增加335.2%至2023年的人民币592.7百万元。我们的收入由截至2023年6月30日止六个月的人民币308.1百万元增加25.2%至截至2024年6月30日止六个月的人民币385.8百万元。

于2021年、2022年及2023年,英诺赛科的年内亏损分别为人民币3,399.3百万元、人民币2,205.5百万元及人民币1,101.9百万元,而于截至2023年及2024年6月30日止六个月,英诺赛科的期内亏损分别为人民币579.7百万元及人民币488百万元。

于2021年、2022年、2023年以及截至2023年及2024年6月30日止六个月,英诺赛科的经营活动所用现金净额分别为人民币562.1百万元、人民币936.3百万元、人民币593.6百万元、人民币240.9百万元及人民币155.5百万元。

2.【IPO一线】半导体芯片厂商禾润电子拟A股IPO 已启动上市辅导备案

12日17日,证监会披露了国泰君安证券关于禾润电子科技(嘉兴)股份有限公司(以下简称:禾润电子)首次公开发行股票并上市辅导备案报告。

官网显示,禾润电子成立于2006年,注册资本6000万元,目前主要生产、销售音频类IC、电机驱动IC、电源及相关IC。

从股权结构来看,禾润电子第一大股东为嘉兴国科投资管理合伙企业(有限合伙),其持有公司22.6193%的股份。公司第二大股东为殷明,其持有公司17.3867%的股份。公司第三大股东为嘉兴芯润企业管理合伙企业(有限合伙),其持有公司13.9457%的股份。其董事长兼总经理殷明殷明通过直接持有和控制前述法人股东间接合计控制发行人53.9517%的股份,为公司的实际控制人。

3.【IPO一线】强一股份拟A股IPO 已完成上市辅导

12月17日,证监会披露了中信建投证券关于强一半导体(苏州)股份有限公司(简称:强一股份)首次公开发行股票并上市辅导工作完成报告。

经辅导,中信建投证券认为,强一股份具备成为上市公司应有的公司治理结构、会计基础工作、内部控制制度,充分了解多层次资本市场各板块的特点和属性;强一股份及其董事、监事、高级管理人员、持有百分之五以上股份的股东和实际控制人(或其法定代表人)已全面掌握发行上市、规范运作等方面的法律法规和规则、知悉信息披露和履行承诺等方面的责任和义务,树立了进入证券市场的诚信意识、自律意识和法治意识。

资料显示,强一股份是全球少数掌握成熟垂直探针技术的公司,也是国内目前唯一实现MEMS探针卡批量产业化的公司,当前生产的探针密度已达到数万针,能够完成45um间距测量,精度达到约7um,产品已经能够满足以海思麒麟芯片为代表的7nm高端SoC芯片的测试需求。

同时强一股份正在积极研发3D MEMS垂直探针卡和RF MEMS垂直探针卡等产品,目前RF MEMS垂直探针卡已产生一定的收入,3D MEMS垂直探针卡已交付头部客户验证。

4.【IPO一线】晶存科技拟A股IPO 已开启上市辅导备案

12月17日,证监会披露了关于深圳市晶存科技股份有限公司(简称:晶存科技)首次公开发行股票并上市辅导备案报告,其上市辅导机构为招商证券。

晶存科技作为国内大容量存储领域的佼佼者,具备独特的存储控制器芯片设计能力、存储封装方案开发能力及芯片测试工厂实力。公司在DRAM产品方面行业地位显著,在嵌入式内存领域出货量位居国内模组厂前列,在eMMC闪存控制器领域更是国内少数具有自主知识产权的设计公司之一。

秉承创新基因,晶存不断拓展并完善其产品线,涵盖了NAND FLASH控制器芯片、eMMC、UFS、DDR3/4、LPDDR4/4X、LPDDR5/5X、eMCP、uMCP及SSD等一系列高性能存储解决方案。这些产品全面覆盖消费级、工业级及车规级存储需求,广泛应用于手机、平板、笔记本、教育电子、安卓盒、智能终端、智能家居、物联网、智慧医疗、工控设备及车载电子等多个市场领域。晶存的产品不仅满足了市场对高性能、高可靠性存储解决方案的迫切需求,更以其卓越的性能和稳定性赢得了客户的广泛赞誉,充分展现了晶存在技术创新与市场拓展方面的强大实力。

根据CFM闪存市场《2023嵌入式存储市场分析报告》显示,晶存在全球LPDDR嵌入式内存市场中的份额达到1.17%,在非原厂厂商中模组厂排名第二。而在嵌入式主控市场,其子公司妙存同样表现出色,以4.11%的市场份额在非原厂厂商中名列全球第四,中国大陆厂商中排名第二。

从股权结构来看,晶存科技的控股股东为新余市晶存管理咨询合伙企业(有限合伙),持股比例 为38.97%

5.兆易创新:收购苏州赛芯70%股权完成过户

12月18日,兆易创新发布公告称,公司与石溪资本、合肥国投、合肥产投共同以现金方式收购苏州赛芯电子科技有限公司70%的股权。本次交易完成后,兆易创新将成为苏州赛芯的控股股东。苏州赛芯的主营业务是模拟芯片的研发、设计与销售,主要产品包括锂电池保护芯片、电源管理芯片等。本次交易所涉及的标的资产过户手续及相关工商变更登记已经办理完毕,公司及石溪资本、合肥国晶、合肥产投已合计取得苏州赛芯70%的股权。

据此前披露,兆易创新收购苏州赛芯70%的股权交易价格确定为5.81亿元。其中,兆易创新以现金3.16亿元收购苏州赛芯约38.07%股份,石溪资本以现金1亿元收购苏州赛芯约12.05%股份,合肥国投以现金1.5亿元收购苏州赛芯约18.07%股份,合肥产投以现金0.15亿元收购苏州赛芯约1.81%股份。

为本次交易目的,兆易创新拟与苏州赛芯、JIAN TAN(谭健)(苏州赛芯第一大股东)签订《借款协议》,公司向苏州赛芯提供1.3亿元的借款,专项用于苏州赛芯归还其在招商银行股份有限公司苏州分行的贷款,使银行解除对苏州赛芯所拥有1宗国有土地使用权(坐落于苏州工业园区瑞华路东、葑亭大道北,不动产权证号:苏(2022)苏州工业园区不动产权第0000263 号)及土地上的全部在建工程(以下简称“苏州大楼”)的抵押,以便于苏州赛芯在本次收购前能够顺利剥离其所拥有的土地及在建工程。

资料显示,苏州赛芯是专业的集成电路设计企业,主营业务为锂电池保护芯片、电源管理芯片等模拟芯片的研发、设计及销售。公司在模拟芯片制造工艺方面具有深厚积淀,在统筹应用需求、制造工艺和电路设计的基础上,研发出高性能的创新产品。公司致力于为客户提供性能优良、集成度高、一致性好、尺寸小、综合性价比高的锂电池保护方案和电源管理方案。

公司具有独立知识产权的单晶圆负极锂电池保护芯片在部分应用领域中有明显优势,更加符合消费电子小型化、快速充电、电池安全性高的发展趋势。

目前,苏州赛芯产品主要应用于智能穿戴设备、电子烟、移动电源等领域,在封装尺寸、产品性能、产品稳定性、产品成本等方面均具有较强竞争力,已在小米、OPPO、vivo、荣耀、漫步者、魅族、JBL、Anker、Belkin、麦克韦尔、南孚电池、万魔等品牌产品中得到应用,产品年销量突破10亿颗。

兆易创新表示,公司与标的公司均为芯片设计企业,标的公司的模拟芯片产品与公司现有产品与业务在技术、产品、市场、销售与供应链等层面存在较强的战略协同性。标的公司晶圆代工与封装测试供应商与公司存在协同性,收购完成后可强化 协同合作,发挥规模优势,提升盈利能力。标的公司在消费电子、移动电源等市场与公司客户具有一定的重合度,收购 完成后可进一步满足客户需求,为客户提供更全面的解决方案,提升公司对客户的整体价值和客户粘性。 通过本次交易,可实现扩展公司模拟产品品类、增加盈利能力、提升客户粘性,提高市场覆盖度等影响,符合公司整体发展战略规划。

6.中科飞测:公司第1000台集成电路质量控制设备出机

12月18日,中科飞测发布公告称,近日,公司第1,000台集成电路质量控制设备出机,交付国内某知名集成电路制造商。中科飞测表示,公司始终坚持自主创新,持续地为集成电路行业客户提供涵盖设备产品、智能软件产品和相关服务的全流程良率管理解决方案。

资料显示,中科飞测专注于高端半导体质量控制领域,为半导体行业客户提供涵盖设备产品、智能软件产品和相关服务的全流程良率管理解决方案。

在设备产品方面,中科飞测通过在光学检测技术、大数据检测算法和自动化软件领域的自主研发和不断创新,在多项半导体质量控制设备关键核心技术上达到国际领先水平,形成了集成电路制造过程中所有关键工艺环节所需的主要种类设备产品组合,使得公司能够为不同类型的集成电路客户提供全面覆盖的检测和量测设备供应保障,支持客户的量产工艺需求和未来工艺研发需求。

在智能软件产品方面,中科飞测将人工智能和大数据技术应用到半导体质量控制数据上,形成了一系列提升高端半导体制造良率的软件产品,这些软件产品能够在检测和量测设备的基础上进一步为客户在良率管理中赋能,形成完整的质量控制设备和智能软件相结合的良率管理闭环,为客户实现最大化的质量控制对良率管理的提升效果。