个股观点:

1、新洁能作为中国半导体功率器件行业的代表性企业,拥有广泛的产品线和领先的市场份额。公司产品涵盖了MOSFET、IGBT、SiC等多个领域,尤其在MOSFET市场中处于国内龙头地位。

2、从新洁能的四大产品线的整体市场供需情况来看,IGBT产品整体供大于求;SGT-MOSFET产品营收上涨,但是价格下降明显,产品竞争尤为激烈;SJ-MOSFET产品是当前业绩主要增长方向;Trench-MOSFET产品整体采取让利保市场的策略。

3、资产回报率方面,新洁能尚未恢复至前期高位,预期今年略高于2023年的9.23%。未来,新洁能ROE的提升或需多关注产品向中高端进展转换程度。

今年以来,受到下游AI算力、电动汽车、消费电子等领域需求提升的拉动,经历了一段时间寒流的功率半导体行业,终于迎来拐点,晶圆代工厂产能提升,不少公司经营正逐渐走出低谷,产品价格回升,库存结构不断优化,整体迎来新发展。今年前三季度,大部分企业都实现营收、净利润同比双增长,尤其是龙头领军企业呈现复苏态势,提振了行业整体信心。

行业周知,功率半导体应用前景广阔,几乎涵盖了所有电子产业链。以MOSFET、IGBT以及SiC MOSFET为代表的功率器件需求旺盛。根据性能不同,广泛应用于汽车、充电桩、光伏发电、风力发电、消费电子、轨道交通、工业电机、储能、航空航天和军工等众多领域。

Yole数据预测,至2025年,全球功率半导体分立器件和模块的市场规模将分别达到76亿美元和113亿美元。据中国半导体器件行业现状深度分析与未来投资预测报告数据,2023年中国大陆地区MOSFET市场规模将达到56.6亿美元,同比增长4.8%。

全球功率半导体尤其是高端功率器件市场由英飞凌、安森美、三菱、富士、意法半导体等外资大厂主导,国内公司如华润微、士兰微、扬杰电子、捷捷微电、斯达半导、新洁能、比亚迪半导体、时代电气等参与细分市场竞争。

据Yole数据,功率半导体器件每隔二十年将进行一次产品迭代,相比其他半导体,迭代周期相对慢,每一代芯片都拥有较长的生命周期。其中,MOSFET随着技术和工艺不断成熟,成本不断下调,由此引发中高端产品正逐步向中低端市场下沉。诸如Trench MOSFET将从中端下沉至中低端,替代部分平面MOSFET的低端市场,SGT MOSFET又将部分替代Trench MOSFET的低压应用市场,产品整体从中高端下沉至中端。

从耐压范围看,到2026年,低压MOSFET(0-40V)占总需求的39%,中压(41V-400V)占26%,高压(大于等于600V)广泛应用在220V系统中,占总需求的35%。电动汽车、汽车充电桩和光伏逆变器仍将会是拉动功率半导体增长的主要应用场景。基于此,在国外功率龙头纷纷将重心逐步转至碳化硅等第三代半导体之时,中低压功率半导体国产替代空间逐渐扩大,这或将给部分企业带来新的增长机会。

立足四大工艺平台,功率产品覆盖12V~1700V

无锡新洁能股份有限公司(简称:新洁能;证券代码:605111)成立于2013年。2016年,新洁能获评中国半导体行业协会“中国半导体功率器件十强企业”,实现同时拥有沟槽型功率MOSFET、超结功率MOSFET、屏蔽栅功率MOSFET及IGBT四大产品平台;2017年,公司成立子公司电基集成,建成先进水平的半导体器件封装和测试生产线;2020年,公司登陆上交所主板实现上市,募资总额5.04亿元,并随后成功推出车规级功率器件、SiC MOSFET、GaNHEMT等多款产品。目前新洁能产品电压已经覆盖12V~1700V全系列产品,为国内功率器件市场占有率排名前列的本土企业。

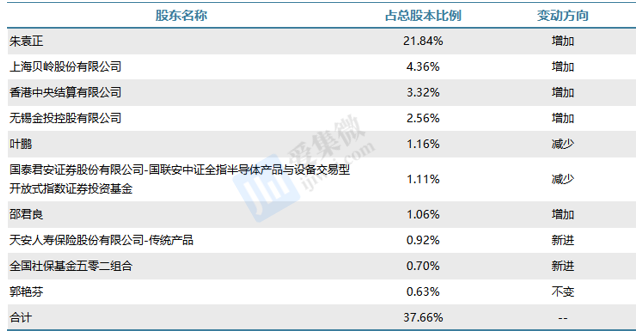

新洁能创始人和实际控制人为朱袁正,截至2024年年中,持有无锡新洁能股份有限公司21.84%的股份,为公司第一大股东。新洁能的前十大股东共计持有公司37.66%的股份,前十大股东多为机构持股,其中,国有控股上市公司上海贝岭及国企无锡金投均有正向增持行为,这间接体现出专业机构看好公司发展的一种体现。

朱袁正亦是新洁能技术创新领军人物,在半导体行业内拥有超过30年的研究和工作经历,是国内MOSFET等半导体功率器件领域研究及产业化的亲历者和先行者。以其为核心的公司研发团队,是国内最早一批专注于8英寸晶圆片工艺平台对MOSFET、IGBT等先进的半导体功率器件进行技术研发和产品设计的先行者之一,在该领域具有雄厚的技术实力和丰富的研发经验。

新洁能主要采取Fabless的经营模式,即芯片由公司设计后交由芯片代工企业进行生产,功率器件主要由公司委托外部企业对芯片进行封装测试而成。新技能当前选择华虹宏力和华虹半导体(无锡)等国内主要的具备MOSFET、IGBT等大尺寸晶圆芯片代工能力的本土芯片代工供应商,随着公司全资子公司电基集成新建并持续扩充完善先进封测产线,目前已实现部分芯片自主封测。

从下游客户结构来看,新洁能在行业内拥有多家标杆客户,例如比亚迪、宁德时代、阳光电源、固德威、富士康、视源股份、大疆等,经销与直销模式并存,拓宽了公司客户结构,抢占龙头标杆客户。

整体来看,新洁能作为中国半导体功率器件行业的代表性企业,拥有广泛的产品线和领先的市场份额。公司产品涵盖了MOSFET、IGBT、SiC等多个领域,尤其在MOSFET市场中处于国内龙头地位。随着5G、物联网、智能家居等产业的快速发展,公司有望受益于下游市场的旺盛需求,但当下产品需求究竟几何?仍需重点分析公司的产品布局。

产品战略聚焦车规+光伏,下游竞争激烈

当前,新技能的研发设计跟随英飞凌(Infineon)等国外一线品牌,沟槽型场截止IGBT、屏蔽栅功率MOSFET以及超结功率MOSFET等产品是公司的主力销售产品,部分产品的参数性能及应用表现与英飞凌等国外一线品牌主流产品甚至最新产品相当,实现对MOSFET、IGBT等中高端产品的进口替代。

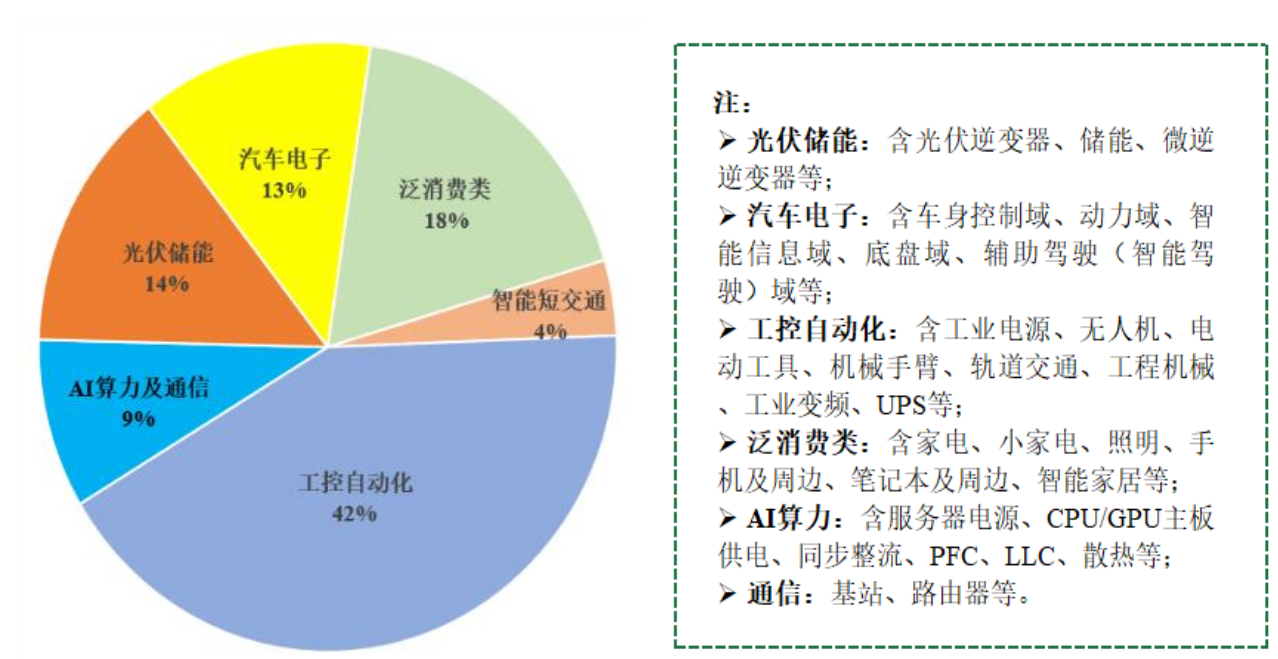

在下游应用领域方面,新洁能在工控领域、新能源汽车、光伏储能、AI服务器和数据中心、无人机等重点新兴应用领域投入研发,推动和客户的战略合作,形成战略互补深度合作,获取更大的市场份额提升。今年上半年,工控领域是其最大的应用市场,合计占比约42%,相关产品帮助高性能电子元件实现更复杂的自动化任务;车规和光伏级应用类产品合计占比27%,是公司的主要战略布局方向,在产品研发、认证和市场合作方面取得一定进展。

汽车电子领域,新洁能已经推出200款车规级MOSFET产品,涉及车身控制域、动力域、智能信息域、底盘域、驾驶辅助域等领域应用,并深入至主驱电控、OBC、动力电池管理、刹车、ABD、智能驾驶系统等核心系统。2023年底新洁能与比亚迪的合作转为直供,2024上半年供货数量增长超5成,并有多款型号应用于OBC、DC转换等重要三点电源模块;对于其他已经形成规模出货的车企,加速提供更多AEC-Q认证的产品系列,扩大销售产品规模;并获得联合电子20多个汽车电子项目的顶点通知书,合作时间从2024年持续到2029年。

光伏储能领域,新洁能产品型号超过1600款,与阳光电源、固德威、德业股份、上能电气、正泰电源等头部客户合作紧密,正推动大电流单管IGBT和模块的放量进度,推动IGBT模块产品在光伏储能领域的快速推广。但该市场受欧洲能源危机解除、全球经济疲软、光伏企业迅速增加等多重因素影响,市场依旧处于恢复期。

AI算力市场方面,新洁能SGT MOSFET、SJ MOSFET、Gate Driver等产品可应用于CPU/GPU供电、同步整流、LLC、PFC、散热等服务器重要部件。全球算力行业正处于快速发展阶段,目前公司的相关产品已经在AI算力领域海外头部客户实现批量销售,并有料号通过验证,未来或会催化业绩增长。

就当前新洁能的四大产品线的整体市场供需情况来看,IGBT产品的主要客户群分布在光伏储能客户,客户处于去库存周期,行业呈现供大于求局面;SGT-MOSFET产品当前是可替代国际一流厂商产品料号最多的产品工艺平台,在新能源汽车国产相关供应商份额处于较为领先的地位,在AI服务器领域头部客户也完成了一定批量销售,在工控领域份额有一定提升,但是今年上半年该产品营收虽然上涨,但是价格下降明显,产品竞争尤为激烈;SJ-MOSFET产品方面,公司正全面开展SJ MOS三代到四代的替换,加大对AI服务器和数据中心、汽车OBC、充电桩领域的推广,是当前新洁能业绩主要增长方向;Trench-MOSFET产品是公司量产时间最长的成熟工艺平台,但整体也在采取让利保市场的策略。

新洁能当前的成熟产线仍然面临竞争较为激烈的情形,产品同质化情况严重,面对IDM厂商的价格挤压,公司的发展环境仍旧举步维艰。公司当下寄予厚望的SGT-MOSFET和SJ-MOSFET产品平台,虽然受益于新能源汽车产业链的全面国产化的时代机遇,能够创造潜在业绩增长机会,但参与厂商也同样较多,能不能进一步扩大市场仍难以评估。

业绩回温,但ROE承压于库存周转

2022年,新洁能下游应用市场的景气度呈现分化状态,其中消费电子应用需求相对减弱,而光伏和储能、汽车电子等新兴应用需求持续旺盛。公司利用技术和产品优势、产业链优势等,加大加快相应产品供给,将产品导入并大量销售至汽车电子、光伏和储能等相关领域客户,并持续开发出更多的行业龙头客户,进一步扩大了公司的高端市场应用规模及影响力,当期营收和利润分别为18.11亿元和4.35亿元。

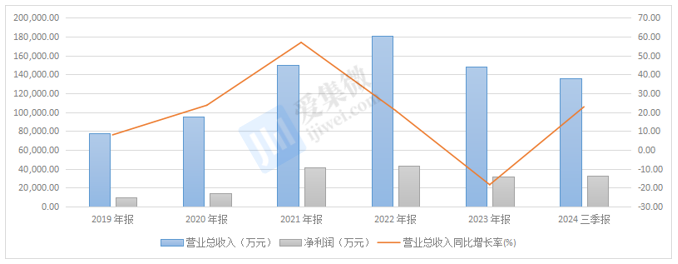

受到下游需求弱复苏的影响,2023年新洁能全年营收同比下滑18.46%至14.77亿元,利润端也同比下滑了25.75%至3.23亿元。2024前三季度,新洁能净利润水平明显改善,前三季度营业收入13.56亿元,同比增长22.77%,归母净利润3.32亿元,同比54.59%。

净利润水平显著改善原因:1)成本端发生优化,公司降低了8英寸晶圆投片量,增加了12英寸晶圆投片,晶圆代工成本下降;2)用于汽车、AI服务器电源的产品毛利率较高,产品组合优化,毛利率提升;3)期间费用率大幅下降,由于公司整体经营业绩未能完成2021年的股权激励目标,公司预留股权激励费用回流进而影响到销售费用和管理费用;4)公司对中低压MOSFET产品价格进行涨价。

根据新洁能涨价举措分析,未来成熟制程产能过剩的情况应该不会进一步恶化,随着终端产品价格筑底企稳,Fabless厂商或会优先受益,布局高端领域产品厂商业绩会得到催化。

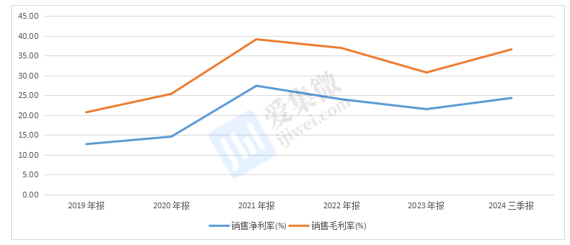

2022至2023年,功率行业周期下行,新洁能采取让利保市场的策略,综合毛利率大幅下降,但仍高于行业平均水平,2023年综合毛利率为30.75%。2024Q3,由于晶圆代工成本的优化和高端领域产品开始放量,公司的综合毛利率回温,达到36.58%。未来,随着公司产品结构的持续改善和高端化进程推荐,预期综合毛利率或将得到进一步修复。

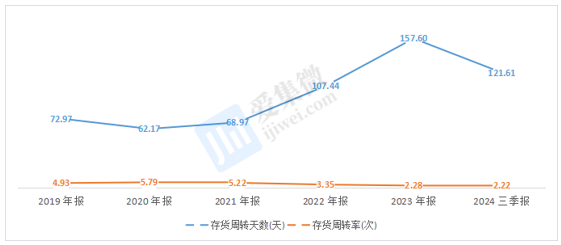

在存货和存货周转天数方面,得益于新洁能的轻资产模式,公司的存货周转天数低于同行可比公司。但是此前由于行业需求整体不景气,公司的存货周转天数在2022-2023年大幅增长。当前,市场供需格局平衡,公司周转天数降至121.61天。

资产回报率方面,新洁能尚未恢复至前期高位,预期今年略高于2023年的9.23%。从数据观察来看,当前公司的销售净利率已经恢复至2022年的水平24%,但是资产周转率尚未恢复同期水平。这可能是由于光伏储能行业整体尚未回温导致IGBT需求偏弱,虽然在积极调整产品结构但是库存周转仍较为缓慢。未来,新洁能ROE的提升或需多关注产品向中高端进展转换程度。

结语

2023年,受全球经济增速放缓、下游应用市场景气度波动、局部国际形势恶化等因素的综合影响,全球半导体行业市场增速有所放缓。并且,国际半导体厂商从原本追逐高毛利到与中国半导体品牌开展价格竞争,新洁能等一众厂商面临着诸多挑战。但是,具备研发力的功率半导体企业通过技术创新和产品迭代,满足了市场对高性能、高效率产品的增生需求,在行业周期反转之际,也成功推动业绩增长。在未来的激烈竞争中,新洁能能不能脱颖而出仍将拭目以待。