当前,我国正从汽车大国向汽车强国挺进,汽车产业链也加速向中国转移,举升机、拆胎机、平衡机领等售后维修设备即为其中之一。不过,该领域供货市场至今仍较为分散,尚未出现一家具有绝对影响力的龙头企业。

于近期计划北交所IPO的上海巴兰仕汽车检测设备股份有限公司(以下简称“巴兰仕”),凭借旗下过硬产品技术和质量,有望成长为汽修设备领域的领头羊。

业绩增长乏力成行业常态

汽修设备形态多样,常用的举升机、拆胎机、平衡机的供应商也较多,目前市面上的品牌主要有巴兰仕、艾沃意特、实耐宝、路斯霸、世达、启阳科技、高昌机电、南方机械、施特力、中意泰达等,整体呈现出市场份额分散、竞争激烈的形态。

随着高昌机电从新三板退市,A股在举升机、拆胎机、平衡机领等汽修装备领域出现了布局空缺。

同业企业中,巴兰仕自2005年1月设立以来,经历将近20年的发展,已成为上海市“专精特新”中小企业,也是举升机、拆胎机、平衡机领域的头部品牌之一,并计划借力资本市场提升竞争力。

资料显示,巴兰仕曾于2017年9月递表冲击A股主板,后于2018年4月以“调整上市计划”为由撤回申请;2019年11月再计划冲击A股市场,不过又于2022年7月终止辅导;今年9月第三次冲击A股市场,此次选择北交所IPO。

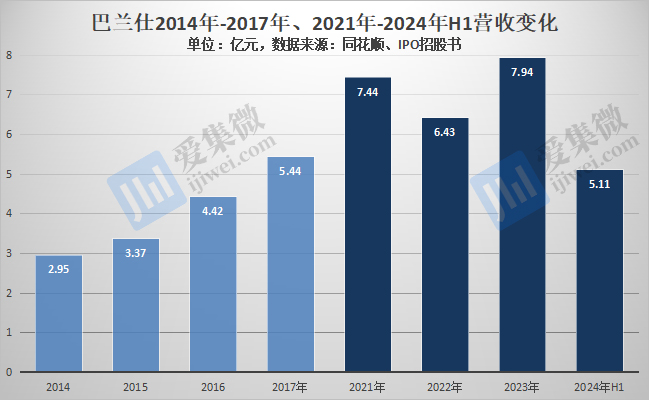

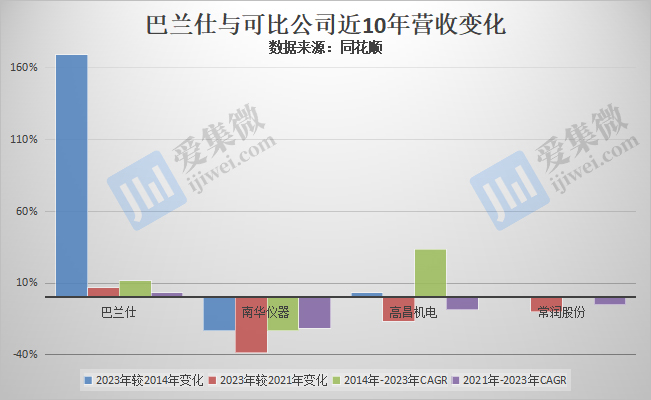

根据公开数据,巴兰仕于2023年营收为7.94亿元,较2021年增长6.77%,较2014年增长168.8%,2014年-2023年的年复合增长率为11.61%。分析发现,巴兰仕于2014年-2017年营收有较为明显的增长,但2021年-2023各期业绩变动不大,2022年营收甚至同比下滑13.61%。

值得注意的是,可比公司也存在营收增长缓慢,甚至是不升反降的情况,如南华仪器(机动车检测设备及系统供应商)2023年营收较2021年下降38.39%,较2014年下降23.14%;2014年-2023年的年复合增长率为-23.14%。高昌机电(业务与巴兰仕高度相似)2023年营收较2021年下降16.54%,较2014年增长3.27%;2014年-2023年的年复合增长率为33.54%。常润股份(以千斤顶为主营业务)2023年营收较2021年下降9.95%,2021年-2023年的年复合增长率为-5.11%。

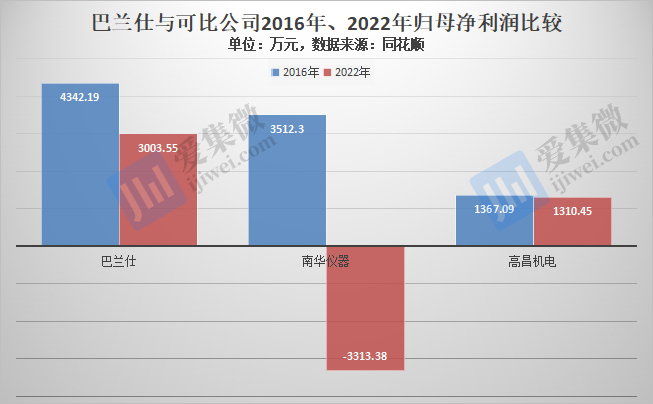

不仅营收出现不升反降的情况,净利润也存在明显下滑的现象。

比较2022年与2016年归母净利润发现,南华仪器由盈转亏,高昌机电略有下降,巴兰仕也由2016年的4342.19万元跌至2022年的3003.55万元。

从2014年-2023年业绩看,如上4家汽修设备商近10年来业绩增长缓慢,多家企业出现业绩退坡情况。巴兰仕虽然业绩增速虽好于其他几家可比公司,但2021年-2023年似乎也陷入了增长困境,部分年份同样出现业绩滑坡的情形。

不过从2024年H1看,巴兰仕迎来业绩大增,其中营收达5.11亿元,同比增长46.05%,远超近年表现,究竟是正常业绩增长,还是为了配合本次IPO而有意冲击业绩仍需进一步披露信息,该公司能否进入新一轮业绩增长期也有待观察。

募资扩产或致产能严重过剩

巴兰仕曾在2017年的IPO招股说明书中表示,首次IPO的核心原因之一是,主要产品产能利用率均较高,产能不充足,若主要产品的产能不能有效的增加,将会制约公司对新增客户的持续供应能力。

数据显示,2014年、2015年、2016年及2017年1-3月,巴兰仕举升机的产能分别为5000台/年、6500台/年、9000台/年、2250台/年,对应报告期的产量分别为6002台、6662台、10699台、2557台,产能利用率分别为120.04%、102.49%、118.88%和113.64%,巴兰仕表示,已有产能难以满足公司的生产需求,公司扩大产能以满足客户需求的快速增长。

而到了今年上半年,巴兰仕再次出现产能严重不足的情况,其中举升机产能为18000台,产量为21173台,产能利用率达117.63%;拆胎机及平衡机的合计产能为37500台,产量为45904台,产能利用率达122.41%,相比2017年,目前其三大主营产品均出现了产能不足的情况。

此次IPO,巴兰仕计划募资3亿元用于投建汽车维修保养设备智能化改造及扩产项目、举升设备智能化工厂项目以及研发中心建设项目。

其中,汽车维修保养设备智能化改造及扩产项目建成后,巴兰仕拆胎机及平衡机产能将在2023年末7.5万台/年的基础上新增汽车维修保养设备产能6750台/年,其中洗车机产品750台/年,拆胎机、平衡机产品6000台/年。

举升设备智能化工厂项目通过新建专业化生产设施和数字化生产装备/生产线,实现企业由机械化制造向数字化/智能化生产方式转变,举升机产能将在2023年末3.6万台/年基础上,新增4万台/年的汽车举升机生产能力,实现产能翻倍。

可见,此次IPO,巴兰仕主要目的是提升举升机产能。

但近年情况显示,巴兰仕的产能利用率并不稳定,产能过剩才是常态。2021年-2024年H1,举升机产能利用率仅在今年上半年出现产能不足的情况,其余报告期均为产能过剩,尤其是2022年举升机产能利用率不足七成;拆胎机及平衡机在下调产能的情况下,2022年的产能利用率也仅略超七成。

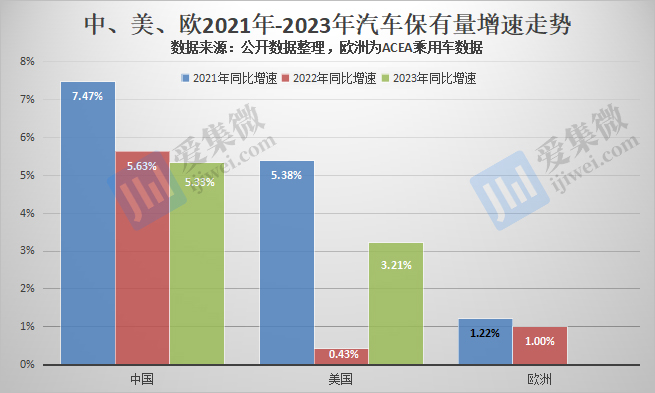

就募投项目的可行性,巴兰仕主要基于国内外汽车保有量展开分析,其认为汽车保有量的稳定增长将会消化新增产能。而实际上,全球汽车保有量增速正在放缓,三大汽车市场中,中国汽车保有量增速已从2021年的7.47%降至2023年的5.33%,美国由2021年的5.38%降至2023年的3.21%,欧洲(乘用车)则从2021年的1.22%降为2022年的1%。

在汽车保有量增速放缓背景下,巴兰仕要实现业绩快速增长,挤占友商市场份额或是其主要手段之一。

不过,分析巴兰仕300万元以上的17份重大销售合同发现,其中10份为原有客户的续约,4份旧合同已到期终止,今年上半年仅新增了3份新合同(其中一份也已终止),且订单金额均排名最末。整体看,未见巴兰仕收获能带动业绩暴增的重大新订单,即便未来能维持此前的产量生产任务,根据扩产后的产能,其举升机的产能利用率或将不足50%,存在产能严重过剩的可能。

(校对/邓秋贤)