今年以来手机市场销量持续下滑,手机产业链许多上市公司的业绩报告也不理想。一些企业虽然能守住利润,但仍都被调研机构打上了“跑输大市”的评级。而在港股鲜有的几家产业链上市公司中,丘钛科技今年的业绩亏损状况尤为明显。

据其半年度业绩公告:丘钛科技上半年期内亏损5128.8万元,而同期溢利约为2.02亿元;另外,该公司报告期内毛利率约为1.2%,较同期的12.1%下跌约10.9个百分点。

这两项影响丘钛科技盈利情况的重要指标均出现大幅下滑,连带着丘钛科技2018年全年的股价也出现了非常明显的波动。(详情如图)

从上图中看出,丘钛科技股价跌幅最大的时间段是在今年年中,由年初最高12.34港元/股,下跌至6.62港元/股,几近腰斩。

有行业人士指出:“如果只是大市的影响,今年对产业链的一线厂商来说其实并不算很严重。丘钛科技之所以受到明显的冲击,主要还是因为公司产品结构的问题。”

主业务持续创收 利润却严重缩水

如上所述,丘钛科技今年上半年毛利及净利润同时出现大幅缩减,但意外的是,该公司上半年内出货及营收都保持稳定的增长。

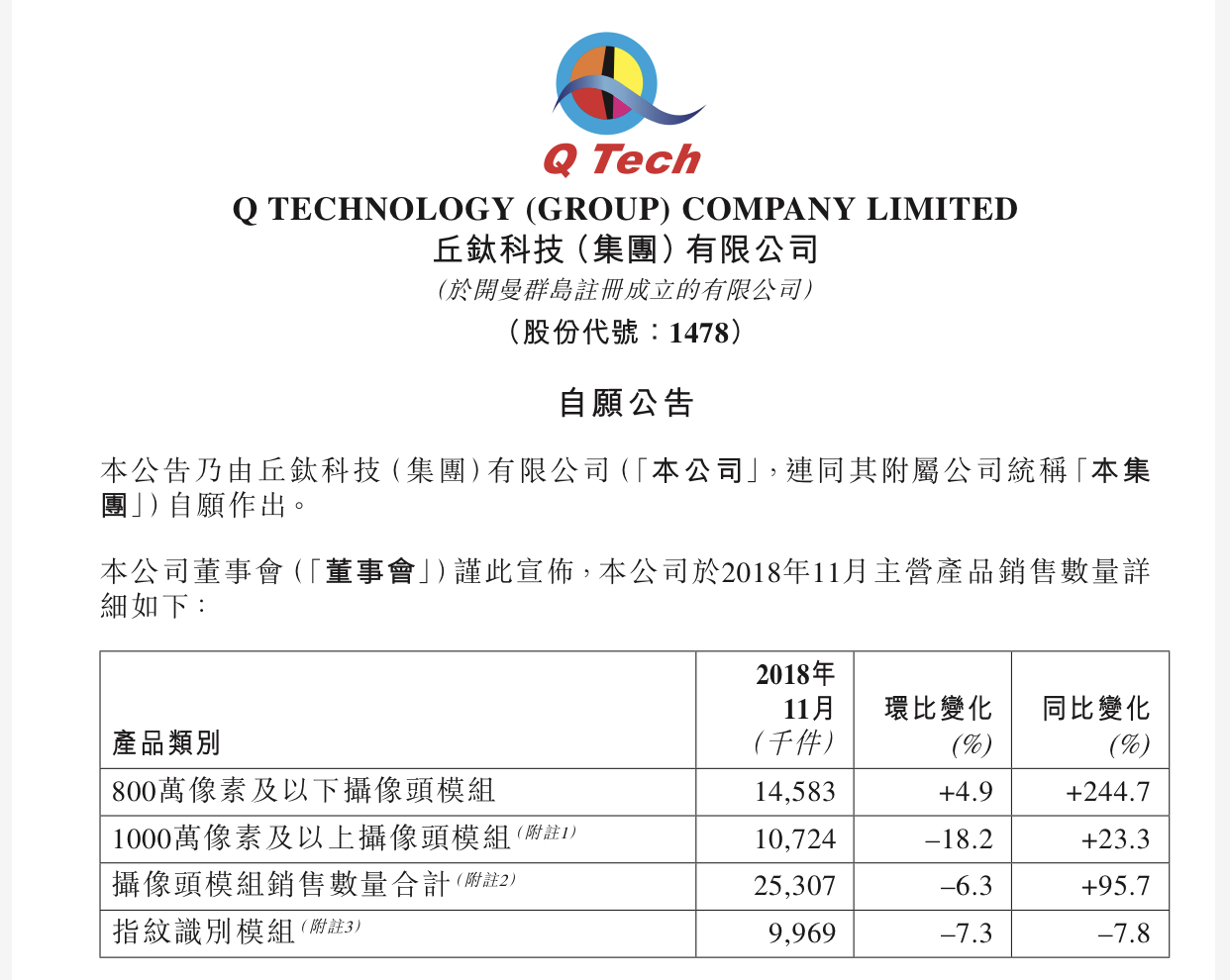

笔者查阅丘钛科技最新一份业务进展公告数据发现,该公司创收最多的摄像头模组业务出货量较去年同期涨幅明显,其次指纹模组业务虽有下滑,但波动并不算太大。(详情如图)

从图中数据来看,丘钛科技模组出货量主要还是靠摄像头模组业务带动。丘钛科技摄像头模组目前出货仍以800万像素及以下的产品为主,1000万像素及以上摄像头模组销量占此类产品总销量四成左右。

据集微网记者了解,由于目前800万像素及以下的产品在市面上十分常见,平均毛利率不及3%,这表示丘钛科技现阶段出货的主力产品实际盈利能力并不理想。

除此之外,产品毛利率逐年下滑的现象早已开始往1000万像素及以上的产品端蔓延,丘钛科技在这部分产品销量的增长速度或许不及行业毛利率下滑的速度,中高端产品出货增长动力不足,是眼下丘钛科技面临的问题之一。

屋漏偏逢连夜雨,除此之外,丘钛科技今年在指纹识别模组业务上的进展也遇到了重重阻碍。

新业务进展不顺 恐错失市场红利

今年下半年开始,市场大环境对产业链的影响明显加剧。由于主营业务盈利能力不佳,转移业务重心成为丘钛科技迫在眉睫的问题。

数年前,指纹识别技术就开始风靡智能手机市场,为扩展业务领域,当时许多摄像头模组厂商都开始进军指纹识别模组行业。如许多同行企业一样,丘钛科技也成为其中一员。不过由于指纹识别模组技术门槛并不算高,导致此类产品一直以来毛利都不算可观。

或许是上游厂商长时间没有技术突破,绝大多数指纹模组厂只能追求以量取胜,随着近两年越来越多生物识别的相关产品如雨后春笋般在市场上涌现,普通的电容式指纹识别模组几乎已经无利可图。

直至近两年,得益于全面屏手机受到终端客户青睐,市场开始对屏下指纹识别技术有了新的需求,毫无疑问,处在一线阵营的丘钛科技也在屏下指纹模组上下了功夫。

近日,瑞信将丘钛科技评级由“跑输大市”升至“中性”,并将2019及2020年每股盈利预测上调4%及3%,以反映其出货量及玻璃底指纹感测器模组(屏下指纹识别模组)毛利率改善。

能够有改善毛利率的新业务固然可喜,但新产品的制程良率问题再度成为丘钛科技的新考验。

“现在电容式指纹模组已经不赚钱了,能够赚钱的是屏下指纹模组;不过这类产品对于一些模组厂来说,目前还存在良率的问题,如果良率没办法提升,还是会有亏损。”另一家一线模组厂对集微网记者透露。

据集微网记者了解,丘钛科技的屏下指纹制程良率仍在爬坡阶段,虽然已经开始量产,不过整体的良率却不够乐观。虽然产品良率能够持续提升,但值得担忧的是,当丘钛科技量产良率达到获利水平后,市场是否还能给这一产品保留目前的利润犹未可知。