汽车电动化、智能化发展,正孕育一批造车新势力,除了广为大众所知的“蔚小理”等乘用车品牌,博雷顿科技股份公司(以下简称“博雷顿”)、英轩重工、晋工新能源等电动矿卡造车新势力也开始走进大众视野,其中博雷顿近年发展势头迅猛,已成为所处领域的头部造车新势力之一,目前正在港交所主板IPO。

近日笔者翻阅招股书发现,近年来,博雷顿营收快速增长的背后,盈利能力在可比同行中基本垫底,且亏损规模仍在不断扩大,不仅如此,应收账款周转率、存货周转率也呈垫底趋势。随着传统工程机械企业电动化、智能化加速,已对博雷顿形成挤压之势,使得博雷顿的突围形势日趋严峻。

以价换量致盈利能力日趋走弱

博雷顿大部分收入源自销售产品,包括电动装载机、宽体自卸车及牵引车,以及销售备件及配件,同时通过将装载机、自卸车及牵引车出租给承租人,以此产生租金收入。除产品销售及租赁外,博雷顿亦提供广泛的维修及保养服务,以满足客户的需求。为了向潜在客户介绍公司产品的经济和营运效益,博雷顿提供试用服务,并按具体的个例情况收取试用费。

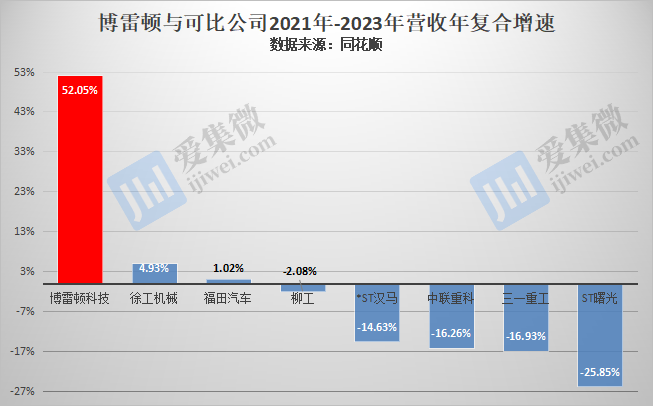

根据招股书,博雷顿2021年-2024年H1(简称“报告期”)营收分别为2.01亿元、3.6亿元、4.64亿元、2.67亿元,虽然营收规模不及A股可比上市公司,但营收年复合增速最高,2021年-2023年达52.05%,而可比公司中,年复合增速最高的是徐工机械,仅为4.93%。

其中,电动装载机、宽体自卸车及牵引车是其主营业务,加上零部件业务,报告期各期合计分别创收1.97亿元、3.53亿元、4.56亿元、2.61亿元,占总营收比重分别为98.2%、98.1%、98.2%、97.8%。

值得注意的是,博雷顿不仅出现增收不增利怪象,亏损幅度还在持续扩大,报告期各期分别亏损8700.4万元、1.48亿元、2.29亿元、1.54亿元,而A股可比公司中,仅*ST汉马和ST曙光两家被ST的企业为亏损状态,与博雷顿不同,这两家公司亏损呈收窄趋势。

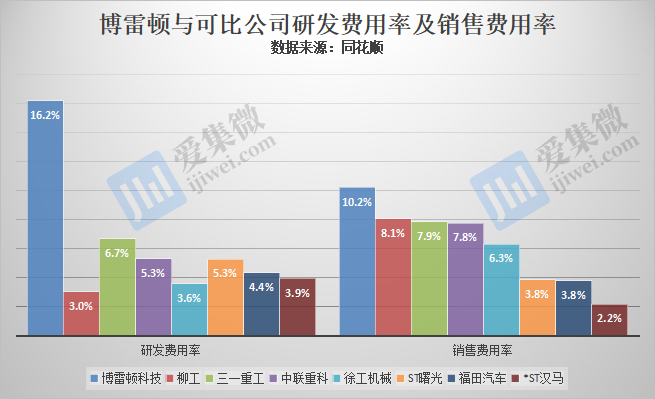

导致该公司亏损的原因较多,研发费用率、销售费用率高是重要影响因素,其中,报告期各期研发费用率分别为16.3%、12.5%、14.8%、16.2%,销售费用率分别为12.3%、13%、12.5%、10.2%,而可比公司这两个指标均处于个位数的较低水平。

增收不增利的另一个原因是平均售价整体呈下降趋势,其中电动装载机报告期各期的销售均价分别为67.3万元/台、62.3万元/台、58.1万元/台、62.2万元/台(上年同期为64万元/台),呈持续下跌趋势,博雷顿说明称,该品牌价格下降主要由于公司从战略上决定降低装载机价格以把握新能源工程机械市场的早期机遇。

电动宽体自卸车则是先升后降趋势,其中于2021年-2023年均价分别为91.4万元/台、129.3万元/台、143.7万元/台,但2024年下半年则出现大幅下降情况,由上年同期的183.2万元/台降至139万元/台,均价波动较大,主要受产品结构影响。

电动牵引车方面,均价出现了暴跌情况,报告期各期分别为57.4万元/台、52.7万元/台、43.3万元/台、29.1万元/台,主要原因是博雷顿战略放弃电动牵引车业务并清理库存导致售价大跌。

核心产品售价下滑,已对博雷顿盈利能力产生不利影响。

其中,电动装载机业务受博雷顿以价换量策略影响,报告期各期毛利率分别为13.4%、3.4%、-0.8%、2.5%(上年同期为2.7%),处于行业极低水平;电动牵引车分别为13.4%、8.9%、-7.9%、10%(上年同期为15.9%)。宽体自卸车毛利率同样呈走低趋势,报告期各期分别为15.3%、17.6%、19.5%、12.1%(上年同期为10.6%)。

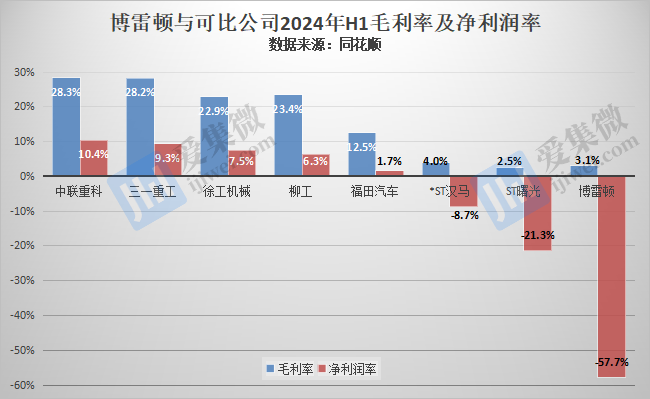

各主营产品毛利率走低,导致博雷顿整体毛利率长期处于低位,报告期各期分别为3.7%、2.3%、2%、3.1%。同时受长期亏损影响,博雷顿报告期各期的净利润率分别为-48.6%、-49.5%、-49.5%、-57.7%,不仅在可比公司中垫底,且呈现出进一步恶化的趋势。

资金回流慢或致现金流紧张

毛利率低,导致博雷顿自我造血能力弱,其同时受存货占用资金多/转化慢、应收账款回款难等问题影响,或致其长期面临现金流压力。

存货方面,博雷顿报告期各期分别为2.19亿元、2.95亿元、2.69亿元、3.03亿元,占总资产比重分别为44.9%、31.75%、18.9%、22.36%,虽然呈现逐年下降趋势,但仍大幅领先于可比公司,且占营收的比重分别为108.94%、81.79%、57.94%、113.2%,处于极高水平。

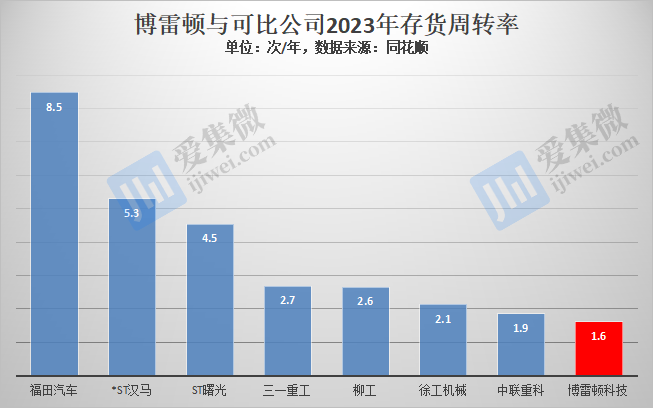

博雷顿还面临存货变现难的问题,报告期各期存货周转率分别为0.9次/年、1.4次/年、1.6次/年、0.9次/年,在可比公司中基本处于垫底位置。行业周知,存货周转率越高,存货变现能力越强,存货及存货上占用资金的流动性也越强,而博雷顿存货周转率长期低位徘徊,不利于其回笼资金。

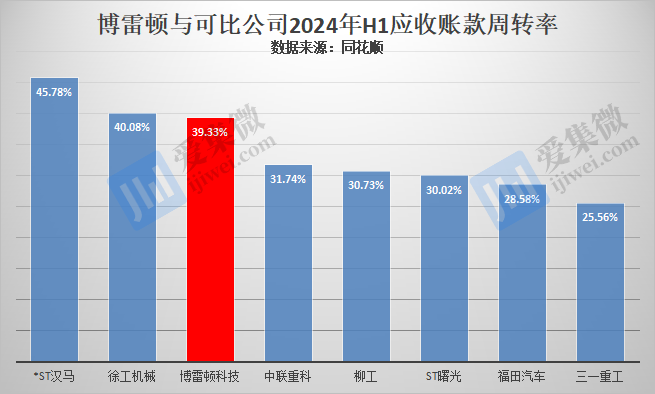

应收账款同样如此,博雷顿报告期各期分别为7939.9万元、1.99亿元、3.73亿元、4.09亿元,呈持续增长趋势,占流动资产比重也由2021年的18.83%提升至2024年H1的39.33%,在可比公司中位居中上水平。

博雷顿同时面临应收账款回款难的问题,报告期各期其应收账款及票据周转率分别为2.5次/年、2.6次/年、1.6次/年、0.7次/年,整体呈下滑趋势,且在可比公司中逐步滑落至垫底水平。行业周知,一般情况下,应收账款周转率越高,表明收账迅速,账龄较短;资产流动性强,短期偿债能力强,可以减少坏账损失等。显然,博雷顿回款能力存在恶化的趋势。

事实上,博雷顿今年现金流表现并不理想,报告期各期经营活动产生的现金流净额分别为-2.71亿元、-2.9亿元、-1.94亿元、-1.84亿元,报告期合计净流出9.39亿元,鉴于资金快速消耗,博雷顿主要通过股权融资来满足资金需求,报告期各期现金及现金等价物至2023年达4.22亿元,不过由于存货及应收账款增加原因,至2024年6月末,现金及现金等价物已降至2.57亿元。

近日,笔者在《【IPO价值观】市占率暴跌仍大幅扩产,博雷顿产能过剩风险凸显》一文中分析,由于传统工程机械企业陆续进入销量爆发期,导致博雷顿市占率持续低位徘徊,寄予厚望的电动装载机市占率跌幅明显,而目前博雷顿仍在以价换量,无疑会进一步加剧公司盈利难的风险,如果没有新的资金进入,未来或导致博雷顿现金流紧张。

(校对/邓秋贤)