近日A股上市公司陆续完成2024年上半年业绩披露,其中24家SiC概念股上半年合计营收同比增长14.58%至1148.65亿元,研发费用同步增长7.22%至69.16亿元。尤为值得注意的是,天岳先进、士兰微、露笑科技、芯联集成等多家公司直接受益SiC相关产品出货激增,实现营收、净利润同比双增长。

A股概念股业绩同比增长的背后,2024年以来SiC量产车型增多,销量同步激增是重要驱动因素。笔者不完全统计发现,截至今年6月末,在华活跃的乘用车市场(无特别说明不含进出口车型及销量,下同)中,大约规划有162款SiC乘用车车型,已实现终端交付的车型为68款,上半年合计交付107.47万辆。

SiC概念股H1业绩走强

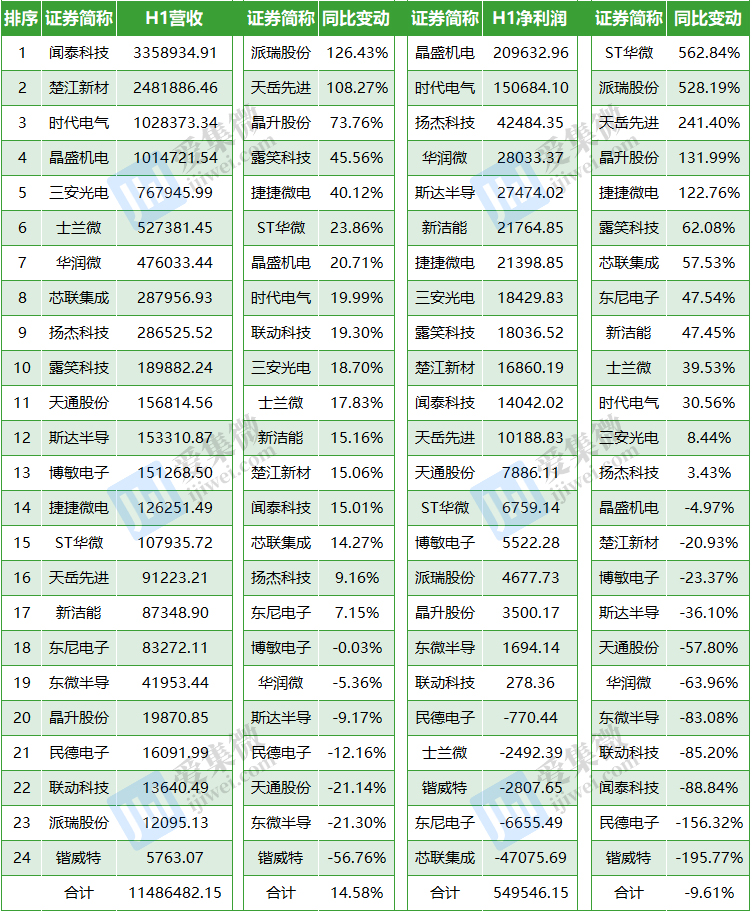

经统计,A股24家SiC概念股上半年合计营收为1148.65亿元,同比增长14.58%,17家公司实现业绩同比增长,占比达70.83%,其中,派瑞股份(126.43%)、天岳先进(108.27%)、晶升股份(73.76%)同比增幅均超过50%,露笑科技也达到45.65%。

盈利能力方面,24家企业合计为54.95亿元,同比降幅达9.61%,不过出现多家企业归母净利润同比暴增(含亏损收窄)的情况,其中,ST华微(562.84%)、派瑞股份(528.19%)、天岳先进(241.4%)、晶升股份(131.99%)、捷捷微电(122.76%)增幅均超过100%;露笑科技(62.08%)、芯联集成(57.53%)、东尼电子(47.54%)、新洁能(47.45%)、士兰微(39.53%)、时代电气(30.56%)净利润也同比大幅增长。

分析如上企业发现,SiC相关产品放量成为业绩增长重要驱动力,其中,天岳先进业绩增长主要受益于SiC产能释放,交付能力增强,出货量增加;芯联集成方面,12英寸硅基晶圆产品、SiC产品等新建产线收入的快速增长直接带动了公司收入的提升,仅SiC MOSFET产品,上半年公司收入同比增加超3亿元,同比增长329%。

不过多数企业SiC相关产品尚未放量,或是仍处于小批量出货甚至是验证阶段,上半年对公司业绩贡献有限。未来随着SiC成果转化加速落地,SiC产业链相关企业有望迎来新的增长极。

已有士兰微、斯达半导等多家企业基于当前产能爬坡情况预测,SiC相关产品将于下半年加速放量,不仅扩大营收规模,还将摊薄成本,提升公司盈利能力。

24家SiC概念股上半年业绩(单位:万元,来源:Wind)

上半年SiC车型销量近110万辆

SiC概念股上半年业绩增长,下游新能源汽车产业需求增长是核心驱动力。

据不完全统计,截至2023年6月末,活跃于国内的各汽车品牌已披露SiC乘用车车型为89款,至今年6月末披露车型提升至162款(含概念车),同比增长82.02%。分品牌看,吉利系披露的SiC车型最多,包括极氪、smart、银河、领克、极星、路特斯、沃尔沃等品牌在内合计27款,其中可查询到有交付记录的车型共12款。

比亚迪居第二,包括王朝网、海洋网、仰望、方程豹、腾势在内合计18款SiC车型;现代(包括起亚)也有13款,不过可查询到交付数据的车型仅3款;蔚来居第四,共计10款SiC车型,仅乐道L60尚未实现交付;北汽集团旗下也有8款SiC车型。

传统汽车集团中,长城汽车SiC车型最少,仅统计到机甲龙一款车型,该车此前一度被放弃,年初有消息称或重新启动量产工作,但至今仍未有量产信息。

从可查询到有交付数据的68款车型中,今年1-6月合计销量为107.47万辆。根据乘联会等机构数据,今年上半年我国合计零售乘用车984.1万辆,其中新能源乘用车零售411.1万辆,由此计算,上半年我国SiC乘用车销量占乘用车、新能源乘用车的销售比重分别为10.92%、26.14%。

从车型看,已实现交付的SiC车型绝大部分为纯电车型,仅有仰望U8、方程豹豹5、GL8陆尊PHEV等极少数车型为混动车型。

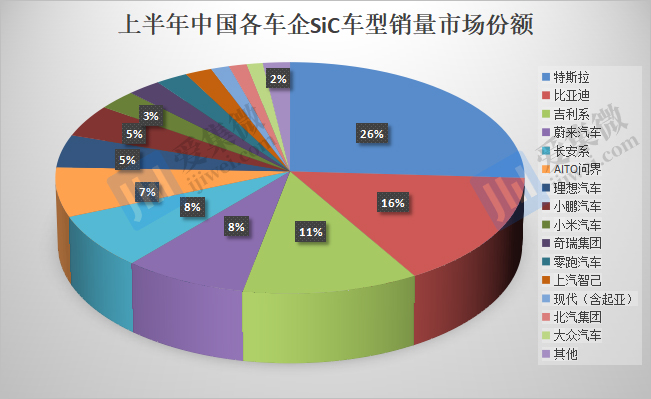

从销量看,特斯拉Model Y、Model 3包揽前二,上半年销量分别为20.78万辆、7.05万辆,合计27.83万辆,占SiC车型销量比重合计达25.9%。累计销量超过10万辆的还有比亚迪系和吉利系,上半年分别销售16.83万辆、12.35万辆。

数据来源:汽车之家、车企、第三方机构统计数据(不含进出口数据)

销量介于1万~10万辆区间的品牌还有蔚来汽车、长安系、AITO问界、理想汽车、小鹏汽车、小米汽车、奇瑞集团、零跑汽车、上汽智己、现代(含起亚)、北汽集团、大众汽车,上半年SiC车型销量分别为8.74万辆、8.07万辆、7.4万辆、4.93万辆、4.9万辆、3万辆、2.62万辆、2.5万辆、2.1万辆、1.43万辆、1.4万辆、1.26万辆。

值得注意的是,于今年实现交付,且销量增长迅速的SiC车型主要有问界M9、小米SU7、极氪007、零跑C10、吉利银河e8、小鹏X9等6款车型,尤其是问界M9,上半年交付接近6万辆,截至7月29日累计下线7万辆;小米SU7仅3个月即达到3万辆的销售规模。

另外,比亚迪海狮07EV、零跑C16分别于今年5月、6月开启交付,前者交付次月销量即超5000辆,后者上市首月订单破万,都有希望成为下半年的新爆款。

另统计发现,部分车型销量较为堪忧,如广汽合创V09、哪吒汽车GT、上汽通用全新GL8陆尊PHEV、沃尔沃C40、丰田bZ4X、沃尔沃EM90、广汽埃安昊铂SSR等,上半年累计销量均不足600辆,尤其是昊铂SSR,可查询到的上半年销量数据仅为17辆。

比亚迪成本土最大模块供应商

统计还发现,68款在售SiC车型中,外资独资或合资品牌车型仅8款,其余60款均为本土品牌车型,占比达88.24%,占据市场主导地位;不过,SiC芯片供应方面,仍由国际大厂所供应。

本次统计的162款车型涉及53个品牌(含子品牌),但SiC芯片供应商(含未量产车型潜在供应商)主要以意法半导体、博世、安森美、罗姆、英飞凌等5家供应商为主,另外富士电机、三菱、Resonac等公司也位列其中。

而本土供应商仅有长飞先进、中电科55所、国联万众(中瓷电子)、士兰微、斯达半导等少数供应商入列。在应用领域,本土芯片供应商主要面向非核心场景,在主驱方面,清一色由国际大厂所垄断。集微咨询(JW Insights)预测,预计到2025年年底,本土SiC芯片才会逐步进入核心场景。

不过在SiC模块领域,已实现较为可观的国产化上车。

经统计发现,国际大厂中,意法半导体SiC模块在华最大客户为特斯拉中国,其后还有小鹏汽车、理想汽车、长城汽车等用量较少的客户;安森美主要向蔚来汽车供货;英飞凌供应对象包括上汽、现代等。

其中,意法半导体受益特斯拉中国较高的产销规模,SiC模块装车量位居国内第一,根据乘联会数据,今年上半年特斯拉中国销量为42.66万辆(含出口),远超比亚迪、吉利等友商。

说明:1、基于上半年汽车销量口径分析,仅仰望U8等少量车型采用双SiC主驱模块;2、芯联集成增量主要来自Q2问界M9,涉及小鹏汽车部分为推测数据,整体预计略超安森美;3、不含进出口销量数据。

本土SiC模块企业中,比亚迪半导、芯聚能、芯联集成今年出货量激增。

其中,比亚迪半导受益SiC模块产量提升,自供比例快速提升。结合知情人士披露数据,仅主驱领域,比亚迪自供比例已由去年的不足50%提升至今年的接近100%,今年一季度SiC主驱模块出货超11万块,远超同期8.5万辆SiC车型销量,腾势、仰望、唐EV等系列车型均由外购转向使用自产SiC主驱模块为主。

芯聚能则直接受益吉利系SiC车型销量飙升实现出货量激增,截至6月末仍是国内本土新能源乘用车品牌最大的第三方SiC主驱模块供应商,预计今年出货量有望同比激增约300%。

芯联集成配套客户较多,如小鹏汽车、上汽、理想汽车、比亚迪、蔚来汽车等,带动SiC模块出货量及营收双增,其中,问界M9销量暴增,成为拉动芯联集成出货的核心驱动力。根据官方披露信息,芯联集成上半年SiC产品营收同比增超300%,预计全年创收超10亿元。

除此之外,斯达半导、士兰微、汇川技术、三安光电、基本半导体、极锋动力、国联万众、智新科技等本土企业的SiC器件业务也将继续呈快速增长趋势。值得注意的是,本土企业凭借更高的性价比,也吸引车企切换导入本土供应商,如蔚来汽车引入芯联集成并在部分车型上替代安森美。

(校对/邓秋贤)