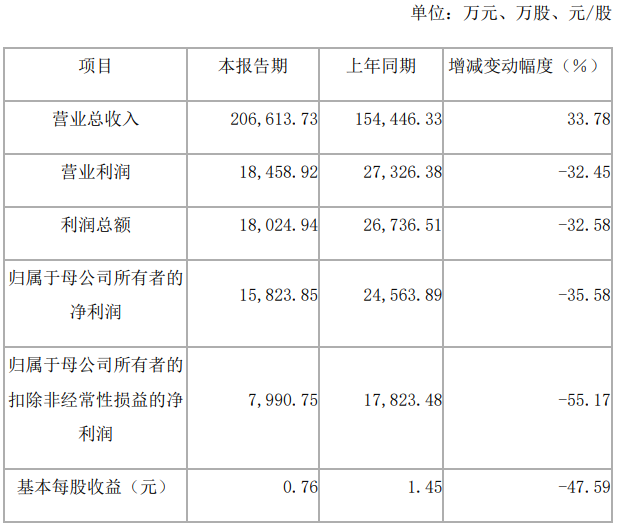

2月25日,富创精密发布2023年度业绩快报称,报告期内,实现营业总收入206,613.73万元,同比增长33.78%;实现利润总额18,024.94万元,同比下降32.58%;实现归属于母公司所有者的净利润15,823.85万元,同比下降35.58%;实现归属于母公司所有者的扣除非经常性损益的净利润7,990.75万元,同比下降55.17%。

报告期末,公司总资产758,011.54万元,同比增长14.15%;归属于母公司的所有者权益455,006.10万元,同比下降2.04%。

影响经营业绩的主要因素:报告期内,受益于国内半导体市场需求增长,以及零部件国产化需求拉动,公司营业收入持续增长。由于公司产品结构及客户结构发生变化,新工厂产能利用不及预期,且公司加大研发投入,并且为多地工厂储备人才等原因导致成本及期间费用增长,使得公司本年归属于母公司所有者的净利润以及扣除非经常性损益后的归母净利润下降。

其中,营业收入同比增长33.78%,主要原因是受益于国内半导体市场需求增长,以及零部件国产化需求拉动,公司内销收入大幅增长。同时公司加大对模组产品的研发及市场开拓力度,模组产品收入实现快速增长。

营业利润同比下降32.45%、利润总额同比下降32.58%、归属于母公司所有者的净利润同比下降35.58%主要原因是:

(1)从产品结构维度看,公司产品结构发生变化,毛利相对较低的模组类产品收入占比增加,占用机器设备较多的零部件类产品收入增长不及预期,公司提前投入的机器设备达产节奏与行业景气度错配,规模效应暂未体现。从客户维度看,受地缘政治等因素影响,毛利相对较高的外销收入同比减少,一定程度上拉低了整体毛利;

(2)公司为南通、北京等地工厂储备人才,薪酬成本增加。并对员工进行股权激励,导致相应管理及销售费用增加;

(3)为应对国内半导体设备企业向先进制程迈进所需要的新技术需求及产品需求,公司加大研发投入,使得报告期内研发费用增加。