汽车行业目前已经恢复了制造速度,疫情对半导体芯片供应的影响,以及对汽车行业的各个方面以及全球经济造成了巨大损失。但到2023年中期,最严重的影响似乎已经解决,汽车行业已经找到了新常态,对此S&P Global Mobility(标普全球汽车)做了分析。

根据S&P Global Mobility最近的分析,半导体芯片供应短缺问题在2021年和2022年的大部分时间里阻碍了汽车生产,但这一问题已经逐渐成为人们关注的焦点。

S&P Global Mobility估计,由于缺乏必要的芯片,直接导致2021年全球轻型汽车产量损失超过950万辆,其中2021年第三季度受到的影响最大,预计产量损失达350万辆。到2022年,另有300万台受到影响。(这些损失是通过分析OEM的公告来估计的,并与标准普尔全球对同一时间段内生产计划量的估计进行比较。)

然而,2023年上半年,全球因半导体短缺而导致的损失降至约524,000台。尽管半导体的供应仍然受到限制,但更可预测的可用性使汽车制造商能够调整其生产计划。

因此,机构将半导体视为生产中断发生频率较低的一个特定原因。

随着汽车制造商和供应商适应当前环境,2023年的产量有所改善,2023年的销量也随着库存的增加而改善。尽管如此,根据标准普尔全球流动性分析,疫情爆发前全球汽车产量达到1亿辆的势头已经倒退了十年。

那么,2023年中期会处于什么阶段呢?

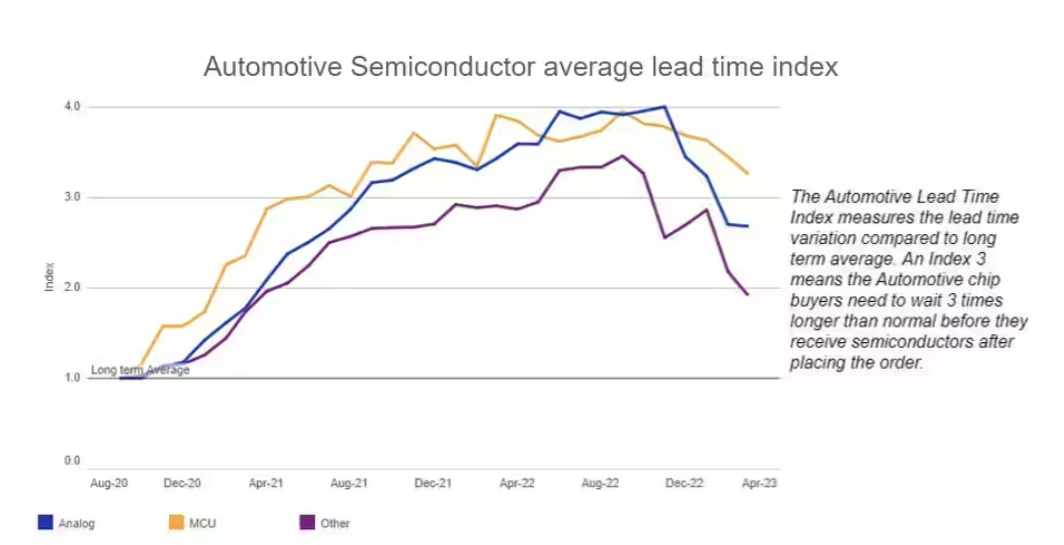

为了设定预期,在疫情之前,半导体供应链总是存在挑战,但它们往往是偶发性的,影响单一组件类型或单个供应商。半导体供应商拥有在幕后工作的客户服务和生产准备团队,这些资源始终能够应对此类短缺,并且服务很少出现中断。

大流行期间的独特之处在于几乎所有供应商都出现批发短缺,影响了多种组件类型(包括MCU)以及基于成熟工艺节点容量的模拟)。

标普全球移动全球轻型汽车生产执行董事马克·富尔索普(Mark Fulthorpe)表示:“我们已经从汽车制造商和工厂层面明显受到的干扰,转向我们知道仍然存在限制但无法识别的阶段。”

富尔索普补充道:“我们现在所处的位置是,汽车行业已经适应了供应紧张,因此受到重大干扰的可能性要小得多。以目前的半导体供应水平,我们估计每季度可以支持全球2200万辆轻型汽车的产量。”

然而,行业对日益复杂的信息娱乐、先进安全和车辆自主系统的需求将继续增加半导体在车辆中的使用。标准普尔全球移动供应商和零部件团队的高级首席分析师Phil Amsrud估计,2020年车辆中安装的半导体的价值平均为每辆车500美元,但预计到2028年将达到每辆车1400美元。

Amsrud表示:“在疫情爆发之前,芯片从订单到发货的交货时间为三到四个月。在2021年和2022年疫情期间,这种等待时间延长到了一年甚至更长。但是,虽然手机和个人电脑等其他行业最近经历了需求降温,但汽车半导体需求却在增加,一些芯片制造商已经调整产能来满足这一需求。”

尽管半导体危机已基本解决,但芯片供应形势仍存在一定程度的不确定性。几种芯片类型的需求仍然超过供应。尽管汽车行业现在比两年前能够更好地管理短缺,但短缺仍然存在。供应链仍然面临压力,并存在进一步中断的风险。

虽然消费电子行业对芯片的需求最近有所疲软,但随着汽车中半导体的使用持续增加,这种需求可能会反弹,这些因素表明压力持续存在。同时,成熟节点容量结构性不足的问题尚未得到解决。地缘政治贸易风险也依然存在,中国大陆7月初决定限制一些关键半导体材料的出口就证明了这一点。美国和中国大陆之间的贸易紧张局势依然严重,半导体供应仍可能受到双方未来举措的影响。

汽车中电子设备的整合也推动了汽车半导体的需求,域控制器和中央计算机取代了电子控制单元(ECU)。这并没有减少对芯片的需求,而是意味着需要更多、更强大的芯片。

好消息是,这种整合使得能够使用更先进的SoC和离散存储器,这些存储器在更先进的工艺节点上进行处理。这是大部分产能投资的去向。坏消息是一些模拟、分立和功率元件将始终位于成熟的工艺节点上,而投资却少得多。转向域控制器和中央计算机可能会减少每辆车的模块数量,并将改变半导体的组合,但不会减少半导体的总数。模拟、分立和功率器件从转向先进工艺节点中获得的好处微乎其微。

行业轨迹倒退了十年

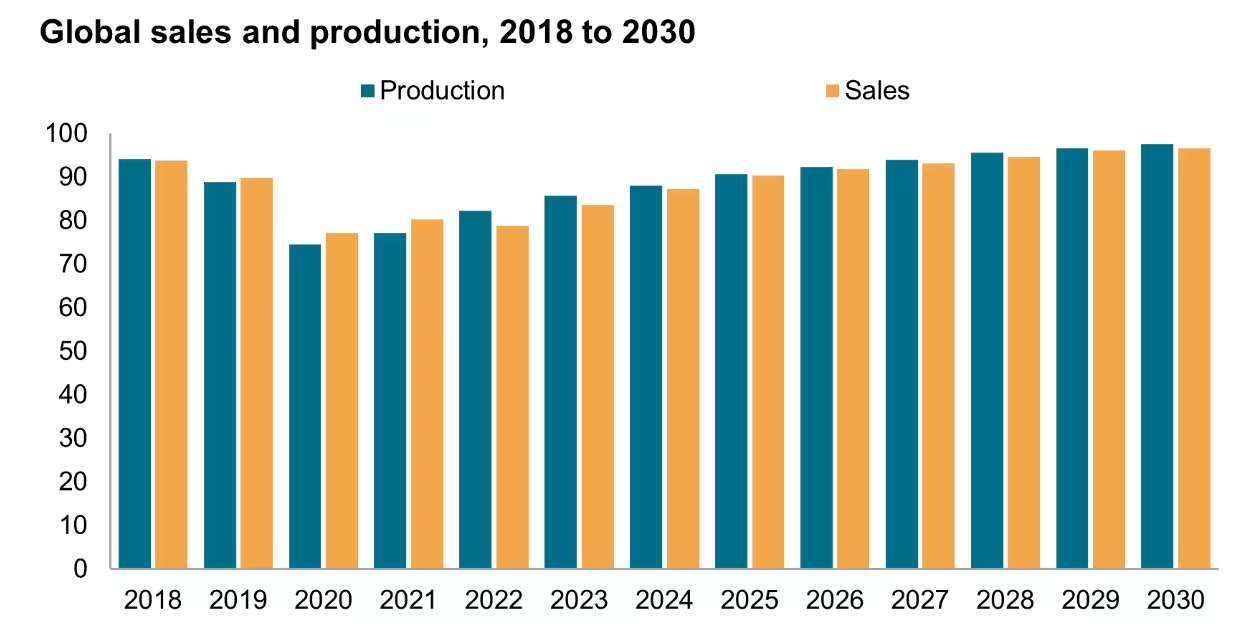

虽然生产和销售正在改善,并且预计半导体供应将不再成为汽车生产中断的根源,但从2020年到2022年“弥补”生产或销售损失的机会几乎为零。S&PGlobal Mobility在疫情和随后的停工之前发布的2019年初预测预计,全球销量和产量最早将在2022年超过1亿辆。

根据分析,这一里程碑预计要到2030年才能实现,这表明汽车行业的增长轨迹与大流行前的预期相比已经偏离了大约十年。半导体危机是多种外部影响中最具破坏性的一种,这些外部影响综合起来削弱了2019年预期的机会,但肯定不是唯一的一种。

尽管半导体危机已基本解决,但芯片供应形势仍存在一定程度的不确定性。几种芯片类型的需求仍然超过供应。尽管汽车行业现在比两年前能够更好地管理短缺,但短缺仍然存在。供应链仍然面临压力,并存在进一步中断的风险。

面对产能下降(主要是由于芯片危机),汽车制造商能够获得更高的定价,大大减少对激励措施的依赖,并将芯片分配给利润率更高的产品,并在产品线中削减水平。

对于这些汽车制造商来说,可能会重新思考如何管理库存与需求,并激励通过管理生产来支持定价能力,并继续将芯片分配给本质上也需要更多芯片的高利润、高功能集车辆。展望未来,问题可能不仅仅是汽车行业可以使用多少芯片,而是不同的汽车制造商如何分配供应。

2018年,全球轻型汽车销量达到9380万辆。多种因素导致2019年销量下降,随后,新冠肺炎及相关影响导致2020年全球汽车销量同比下降14%。2021年的复苏受到生产限制而非消费者需求或购买意愿缺乏的抑制,而到了2022年,这些限制又导致了再次下降。

标准普尔全球移动公司2023年6月预测,今年全球销量将达到8360万辆,预计到2027年才能再达到9300万辆,从而将2030年之后的销量潜力推至1亿辆以上。

至于全球轻型汽车产量,2018年这一数字达到9410万辆,2019年也下降至约8800万辆。疫情及相关供应链问题导致2020年产量同比下降16%。随着供应链问题在2023年接近正常化,预计今年产量将达到8560万台。尽管将在2024年看到另一个8800万台的产量,但预计产量要到2028年才会超过9400万台。

报告指出,2023年中期标志着半导体供应将会出现一个拐点。供应链中仍然会有一些部分构成威胁,但这些威胁似乎只是偶发性的,而不是系统性的。亚太地区的晶圆和封装产能仍面临地缘政治威胁,但该行业也在随着日本、欧洲和北美产能的增加而向前发展。

美国主导的半导体技术禁运的有效性和应对措施仍有待确定。非汽车半导体市场增长的反弹是一个未知因素。从汽车行业的角度来看,从大流行短缺中吸取的经验教训——尤其是成熟与先进工艺节点的长期平衡——至关重要。电气化和自动驾驶的趋势将影响车辆架构,进而影响所使用的半导体的组合和数量。该行业或许已经度过了新冠病毒半导体危机,但这并不意味着它已经走出困境。