半导体制造业的天秤正在发生倾斜。围绕最新的3nm工艺,传来了量产延期和良率不达标等消息,可见先进制程的推进已经不如几年前那般顺利。与之相对,先进封装却迎来了自己的丰收季。根据CINNO Research的最新报告,2022年上半年全球半导体封测前十大厂商市场营收增至约175 亿美元(约1254.75亿元人民币),同比增加约16.7%。

半导体行业整体进入下行周期,封装厂业绩却能风景独好,先进封装是主要推手。行业龙头企业正是依靠利润率更高的先进封装业务增长抵消了传统封装业务的下降。不过,随着先进封装的演进,不断提升的门槛将行业一分为二,行业格局即将发生变化。

重金铺就的赛道

当HPC、5G、元宇宙不断推升芯片的性能和功耗比时,对先进封装的需求有增无减。据研究机构Yole最新的研究报告,先进封装市场将在2027年达到650亿美元规模,2021-2027年间年化复合增速达9.6%。

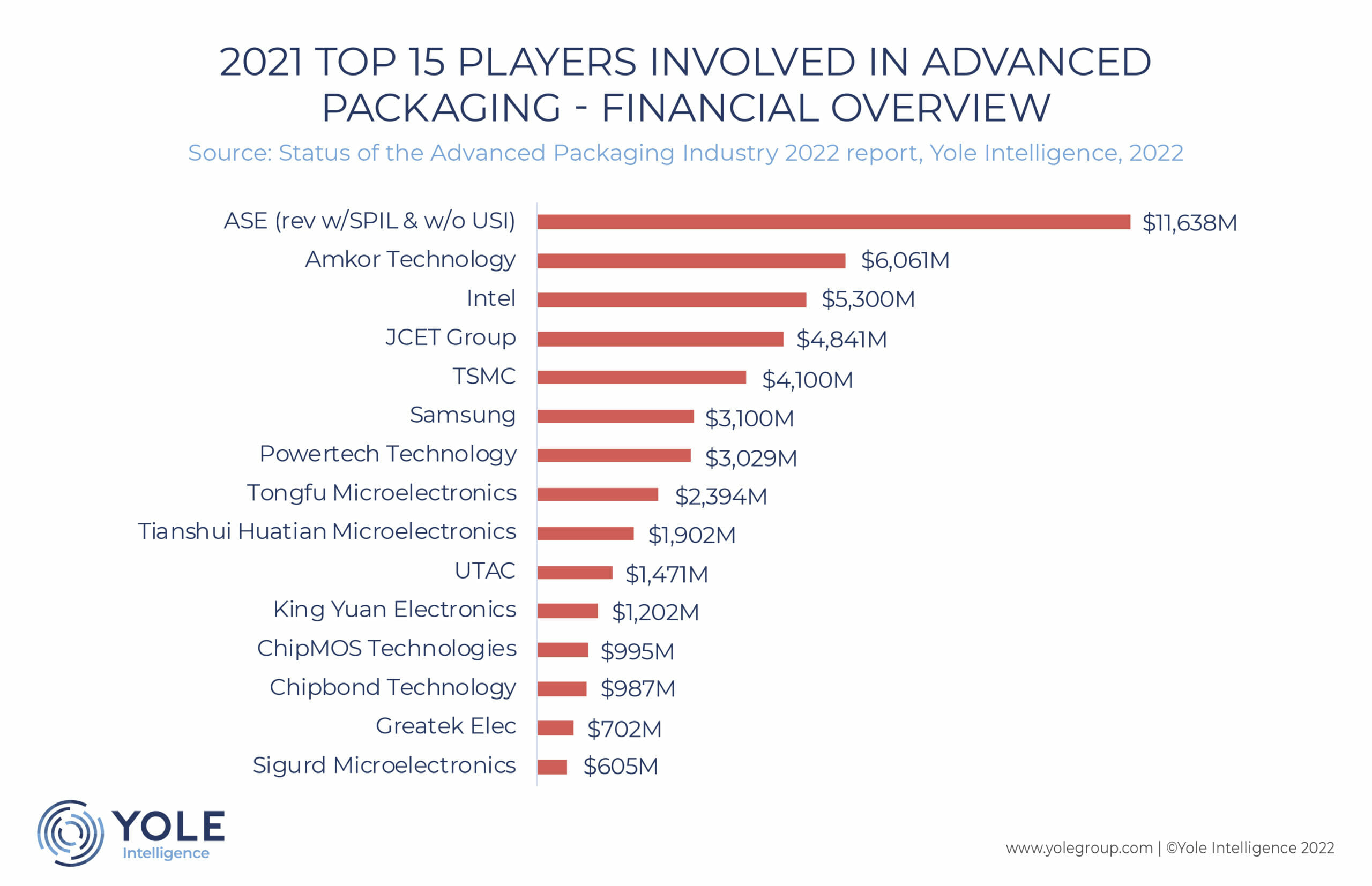

图 2021年先进封装市场TOP 15 (数据来源:Yole)

Yole对2021年先进封装市场的主要玩家做了一个排名,出乎很多人意料的是,尽管台积电、英特尔和三星等占有先进封装的技术领先地位,但市场中的领先者还是OSAT(委外封测厂)。

该报告显示,OSAT厂商2021年仍然占据先进封装市场主要份额(65%),IDM企业(21%)和代工厂商(14%)紧随居后。

虽然先进封装的技术革新多由台积电等代工厂和IDM所带动,但龙头封装厂也在不断投入重金进行布局,希望以产能提升来进一步巩固优势。

“先进封装技术需要封测企业不断加大投资”,CINNO Research半导体事业部总经理 Elvis Hsu表示,由于各种成本都分摊在各个环节上,虽然产品总成本有所上升,但产能扩大促使单品成本不断下降,所以企业利润空间相对扩大。

封装技术专家李扬也指出,所有的产品要想在市场上取得成功,具备一定规模是必要的,先进封装也不例外。

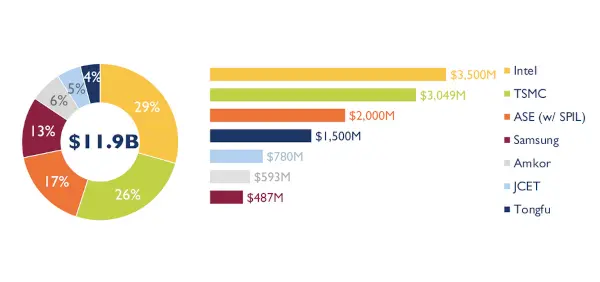

Yole统计了2021年全球七大半导体厂商在先进封装方面的资本支出,排在前两位的是英特尔(35亿美元)和台积电(30亿美元),紧随其后就是日月光的20亿美元。

图 2021年7大半导体制造商先进封装资本支出 (数据来源:Yole)

手握FoCoS等先进封装技术,日月光是OSAT中较早能提供高密度扇出型解决方案的厂商。今年前三季日月光的资本支出达13.28亿美元,尽管下修了第四季预期,预估其全年资本支出仍将达到18亿美元的水平。

封装业排名第二的Amkor去年在先进封装领域投入了7.8亿美元,今年更是将资本支出提高到9亿美元。

大陆地区的长电科技和通富微电也荣登这一榜单,两家去年分别支出5.9和4.8亿美元。在2022年初,长电科技曾表示将有70%的资本支出用于先进封装。而通富微电则是大幅提高2022年上半年的资本支出,同比增幅达42%,主要用于先进封装产能的扩充。此外,大陆地区另一家封装大厂华天科技也于2021年通过了51亿元的定增方案,募资的大部分将投入先进封装领域。

目前,国内的先进封装主要集中在龙头和上市公司,相对体量比较大,这也是先进封装的特点所致。爱集微咨询业务总监陈跃楠表示,先进封装前期投入较大,需要规模效应来降低成本,而国内龙头在收购和早期布局先进封装技术后,获得了资金和规模优势,更容易持续投入。

需要注意的是,处于前道的晶圆制造厂对先进封装表现出越来越大的兴趣。除英特尔和台积电之外,三星去年在2.5D/3D封装投资也达15亿美元,并计划整合旗下封测相关资源加快布局,以因应异构芯片整合的快速发展。

竞争力在何处

传统封装较容易解决热、电和电磁的问题,但是设计周期过长,需要预定义/固定的机械结构,不易提升芯片速度和运算效能。与之相比,先进封装不但能实现先进制程所不能达到的性能突破,还更具灵活性。

这种灵活性就体现在对技术路径选择的多样化上。因为在工序中所处位置不同,不同类型厂商对先进封装的关注点也不相同。比如,晶圆代工厂及IDM的优势是在于能提供完整的设计及晶圆制程以适配先进封装,OSAT以基板或凸块(Bump)为基础发展灵活的多产品组合,并推动晶圆后续制程的线宽/线距持续演进。

有业内人士指出,台积电、英特尔和三星都侧重在3D堆叠上,但OSAT则对发展2.5D封装更为积极。这一方面是因为技术的掌握程度不同,另一方面也是OSAT更加注重技术的升级和价格的优势,以获得客户的大量采用。

封装厂面对的客户更加多样化,因此都采用了多点布局的方式。并在掌握多种先进封装技术的基础上,又开发出各具特色的解决方案。

仅在2.5D/3D封装方面,大陆地区封装三大龙头就推出了多种解决方案。比如,长电科技推出的XDFOI解决方案,通富微电在高性能计算建成的2.5D/3D封装平台(VISionS),以及华天科技针对3D封装推出的3D eSinC方案等。

如此众多的解决方案,难免让人眼花缭乱,也引出一个问题,怎样衡量厂商在先进封装方面的竞争力?

陈跃楠认为对芯片性能的提升就是先进封装竞争力的体现,“让芯片向着更小、更薄的方向演进,可实现更好的性价比,这就是更高效的先进封装技术。”

当台积电用先进封装让苹果的M1芯片大放异彩的时候,就完全体现了其技术上的核心竞争力。在这方面,OSAT还远不能挑战台积电,而大陆地区封装企业的整体实力与业内头部企业也有着明显的差距。

“国内在传统封装领域已经非常成熟,市场占有率也很高,但在先进封装技术上还没有领先。”李扬认为,先进封装的发展趋势是逐渐和芯片制造一体化,先进封装面临的挑战因此和先进制程是相似的。”

Elvis Hsu则指出,大陆封测厂商通过兼并收购国外封测厂商并通过自身的研发迅速拉近了与海外封测企业的差距。不过,大陆封测产业链目前仍然需要大量依赖国外设备和材料,自主研发技术已经成为当下重要的趋势。

少数人的游戏?

在半导体供应链库存水位居高不下之时,先进封装带来的市场增量,还是给龙头企业增添了不少助力。

根据CINNO Research报告,2022年上半年,日月光营业收入同比增长约27.1%,位居第一,封测事业汽车电子营收较去年成长54%。Amkor营业收入同比增长13.5%,位居第二,数据中心、汽车和工业贡献大部分营收。

大陆封装龙头也交出了不错的成绩单。2022年Q3,长电科技收入为91.8亿元,前3季度累计实现收入为247.8亿元,同创历年同期新高。通富微电营业收入为153.19亿元,同比增长36.73%。华天科技Q3业绩虽有下滑,但前三季度实现营收为91.27亿元,同比增长2.93%。

相比之下,二三线厂商的日子就不太好过了。业内人士指出,如果不是聚焦在汽车和工业方面,中小封装厂业绩第4季也将面临持续下滑的风险。

对于这种市场表象,陈跃楠认为,传统封装下调速度较快,先进封装业务正在上升,目前HPC、汽车、服务器等产生大量封装需求,对后续市场会有强烈的提振作用。

这一降一升,将可能改写当前市场的格局。“先进封装推动封测行业技术壁垒不断提升,仅少数头部厂商能够承担研发与量产成本,行业强者恒强的格局可能进一步扩大,由此可能引发新的兼并收购,导致全球封测市场集中度进一步提升。”陈跃楠表示。

这为封装业的发展也打开了一条新道路。Elvis Hsu指出,中国封测产业曾通过一些海外的并购快速崛起,但纯粹使用并购来获得先进封装技术的可能性正在变小,国内并购整合+自主研发将成为企业发展先进封装的主路。

另一方面,中小封测厂也不想错失先进封装市场,只是碍于门槛过高无法进入。“单独切入先进封装市场,对于中小封测厂来说,在订单量和技术突破层面难度较大。”陈跃楠表示:“随着封装技术复杂度的提高,资本投入越发庞大,越来越少的封测厂能够跟进先进封装技术的研发,规模较小的封测厂商在行业大者恒大的趋势下竞争力将会下滑。”

不过,这也并非意味着中小企业毫无机会。李扬认为,中小封装厂要切入先进封装,还是从工艺相对简单的扇出型封装,以及灵活性高的SiP封装着手,“对于2.5D/3D封装,目前主要还是掌握在芯片制造商台积电、英特尔和三星,以及一些头部封装厂,技术难度高,投资也会比较大。”

陈跃楠也给中小型封装公司给出几点建议:首先,是专注于某一种封装形式或者某一种应用方面,其次是和IC设计企业合作,通过定制化产能打包的方式,生产IC设计企业自身产品;最后则是尝试转向快封及小量批方向。

实际上,这些建议都包含了一个意思,就是要拥抱变化。无论是整个链条上的何种企业,只有审时度势,择机而动,才能成为新变局下的胜利者。