过去一年,新能源汽车市场进入爆发式增长阶段,传统汽车向电动化智能化转换的趋势越来越明显,渗透率在逐步提升。根据中国汽车工程学会编制的《节能与新能源技术路线图2.0》,到2025年我国新能源汽车在新车销量中渗透率将达到20%,而实际上中国汽车工业协会统计的数据表明,2021年我国新能源汽车整体销量为350.72万辆,同比增长165.10%,渗透率从2020年的6.17%大幅提升至2021年17.42%,远远超出官方给出的发展规划指引。此外根据中汽协预测,2025年(渗透率30%左右)我国汽车销量有望达3000万辆,届时我国新能源汽车销量预计达900-1000万辆,而到了2035年估计占比一半以上。

图1:新能源汽车2014-2021整体渗透率

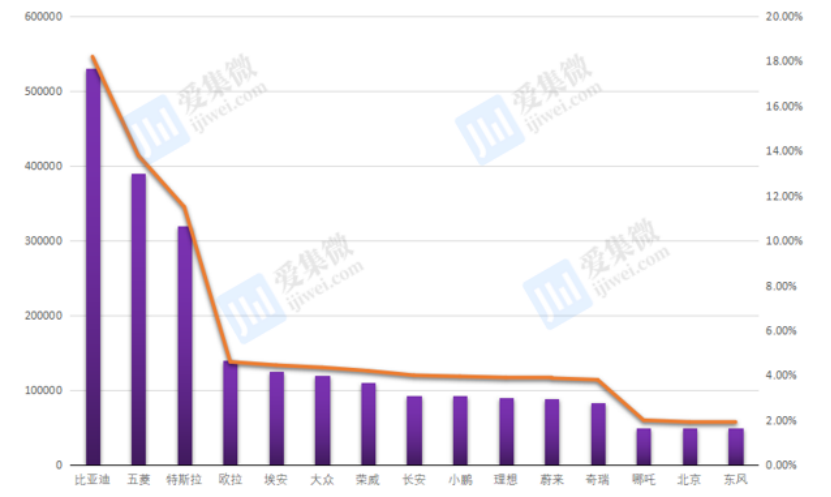

在2021年新能源汽车市场中,中国造车新势力林立,自主品牌表现亮眼,产业链一体化的能力名列世界前茅。中国新能源乘用车销量在全球市场份额当中已经达到了53%,在全球纯电动汽车市场的份额占比更是高达61%。比亚迪是2021年新能源市场中的最大赢家,全年累计上险量约为52.6万辆,约占18.2%的市场份额,位居国内新能源市场上险排名第一。这一成绩得益于比亚迪2021年纯电和插电混动车型的持续扩容,以及刀片电池的全面换装和超级混动技术的量产应用。此外,特斯拉CEO马斯克在公开发言称,”中国在电动车和可再生能源发电方面领先世界,这是事实”。由此可看,中国企业打造的电动车产业链一体化的能力在全球新能源汽车、智能网联等领域的竞争优势日益凸显。

图2:2021年主要车企新能源车销量

随着汽车智能化、网联化的发展,车辆需要处理和存储更多的视频、语音等数据信息,这使得汽车对存储芯片的需求和性能要求不断增加,因此,汽车产业逐渐成为存储芯片重要的市场增长领域。

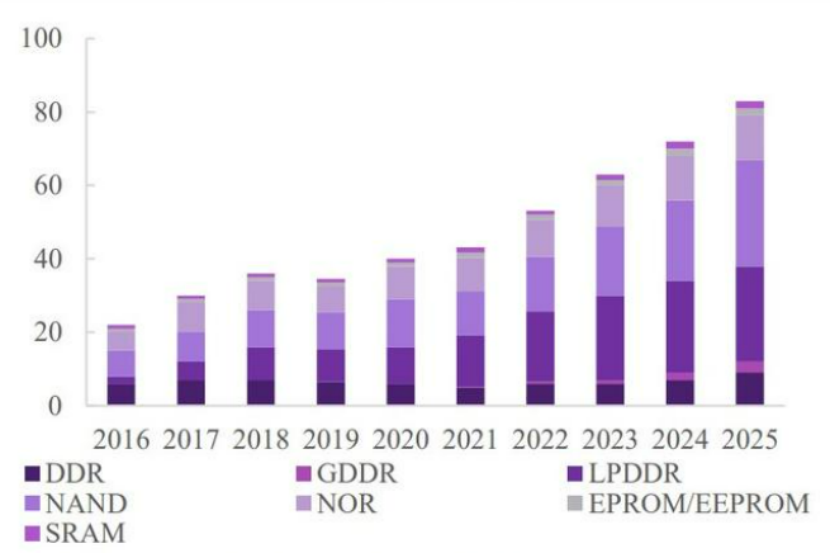

根据 IHS 数据,2020 年,全球汽车存储芯片市场规模为40亿美元,预计到2025年达到150亿美元。其中DRAM和NAND最受益。IHS、IDC数据还显示,车用DRAM和NAND市场规模将从2020年的20.4亿和12.6亿,增长到2025年的85亿美元和61亿美元,预计年复合增长率为33%和37%。

图3:全球汽车存储芯片细分结构(单位:亿美元)

资料来源:IDC数据

而车用存储芯片规模成长的驱动因素,笔者认为主要有三个方面的原因。首先,智能座舱应用将产生大量的数据交互,对存储提出更高的要求。当前汽车对存储需求主要来源于ADAS系统和车载信息娱乐系统(IVI)系统,其中ADAS占比约为10%,IVI占比约80%。从需求结构上来看,车载存储市场以DRAM和NAND为主,占比约为57%和23%,其它小类的存储芯片如NOR Flash、SRAM和EPROM/EEPROM在车内也有广泛应用,但是占比比较小。目前汽车存储容量和智能手机相差不大,高端车型至多搭载12GB DRAM和256GBNAND,而在中端车型中,2~4GB DRAM和32~64GB NAND FLASH则比较常见;其次,车机系统、互联通信系统对DRAM的宽带和容量的需求提升。随着汽车算力的增加及电动化的普及,能耗问题将成为汽车DRAM需要考虑的方面,数字中控、前后传感器都可以使用LPDDR DRAM满足功耗控制的需求,而出于对功耗方面的需求,预计LPDDR将逐渐成为主流;最后,自动驾驶的普及也将产生大量的数据处理需求,推动NAND需求指数级上升。随着自动驾驶等级的提升(L2~L5),会产生大量的道路和环境数据,用于收集车辆运行和周边环境数据的各类传感器也会越来越多,包括摄像头、毫米波雷达、激光雷达等,根据安全和功能需要对数据进行处理和保存,从而产生了大容量NAND存储的需求。英特尔估计自动驾驶汽车每天将产生4000GB的数据量,即再低等级的自动驾驶车辆也需要大量车载数据存储。根据美光科技官网显示,L1/L2级别的自动驾驶需要8GB的NAND容量,而L3为256GB,到L5的时候需要1TB,自动驾驶技术升级对NAND需求呈现指数级的增长。

车载存储更看重产品稳定性和一致性要求,对存储密度和制程要求是远不及消费级存储产品。NAND Flash一直是低成本和大密度数据存储应用的主要技术,这种非易失性存储器存在于所有主要的电子终端市场,例如智能手机、服务器、PC、平板电脑和 USB 驱动器。大约每两年,NAND Flash 行业就能够大幅提高位存储密度。当前消费级存储以3D结构作为DRAM与NAND的主流芯片架构,反观车规存储芯片,当前存储芯片仍以2D结构为主,这主要是因为其对产品的可靠性、一致性和外部环境兼容性等方面有更高的要求。因此可以客观的认为,车规存储的制作工艺相对成熟,对于现有企业的挑战则多聚集于能否打入下游车企的供应链当中。

而在过往的十数年,因为车载存储市场较小,行业头部的三星、海力士等企业均没有进行较大的资本投入,并不具备齐全的车规产品线。三大存储行业龙头当中,美光近几年均位居车载易失性存储领域第一名,市场份额超过40%,北京矽成(北京君正旗下公司)位居行业第二位,市场份额约为15%。汽车存储产品的生命周期很长,对于存储芯片技术和型号的迭代较为缓慢,车规存储芯片的认证周期相对漫长,新产品往往有3-4年认证期才能够在车上大规模量产。以最简单的车规AEC-Q100为例,AEC-Q100仅仅是车载存储器过车规的第一道关卡,它主要是用来预防IC产品可能发生各种状况或潜在的故障状态,标准中会采用各种评估和测试方案来对每个芯片的个案进行严格的质量和可靠度确认。典型的比如AEC-Q100-005、AEC-Q100-006、AEC-Q100-008、AEC-Q101系列等,即可写可擦除的永久性记忆的耐久性和数据保持及工作寿命测试、热电效应引起的寄生闸极漏电流测试、早期寿命失效率(ELFR)以及车规级半导体分立器件应力测试等,加上ASPICE、QS9000/TS16949以及后续的其他一系列车规测试,都是现在市场衡量车载存储器产品质量的重要指标,而且还有很多关乎汽车数据安全方面的测试也都囊括在内。要想满足这些指标,厂商在存储主控芯片设计端需要经过相当长期且精密的前期研发和实验验证,因为一旦部署进汽车系统,再想停止就会产生高昂的成本,有时根本不可能为了支持寿命周期短暂的零部件而重新验证一款设计,因为很多情况下重新验证的成本可能高达数十万美元并花费更长的验证时间,且不利于产品的后期市场推进。因此当前市场中与汽车厂商密切合作的客户在该领域具有较强的先发优势,成熟的车规级存储芯片制造企业有望在市场竞争当中进一步扩大其市占率。

整体来看,赛道的高增长、产品认证的长周期和制程领域的低要求均对有先发优势的企业成长提供了保障。汽车存储芯片市场整体的竞争格局对于国内的半导体企业参与者还是比较友好,制程和工艺上都不太会受被外界干扰,能够充分受益于此次汽车能源结构转型。在车规存储领域,兆易创新、北京君正等都相继发力,储备了自己的DRAM设计技术,通过需求与晶圆厂紧密合作的方式,可以实现国产车规存储的自主可控需求。

(校对/Arden)