近年来,半导体市场逐步走出低谷,迎来复苏曙光。在 AI、汽车等热门领域的强劲需求拉动下,半导体的应用场景持续拓展,市场对半导体的需求呈现出迅猛增长的态势。这一积极趋势直接带动了半导体设备市场规模的不断扩张,作为半导体产业基础支撑的半导体零部件市场,也顺势迎来了发展的黄金时期。

然而,深入到零部件细分领域,市场则呈现出高度垄断的特征。在众多细分产品中,头部企业凭借其深厚的技术积累、品牌优势和市场渠道,往往牢牢占据着80%-90%以上的市场份额。

这种寡头垄断态势加剧了供应链的脆弱性风险。为破解产业链安全隐患,主要经济体正加速推进半导体零部件供应链的本土化重构,通过政策扶持培育本土供应商体系,着力构建更具韧性的区域化供应网络,以期降低关键环节的外部依存度。

半导体零部件领域具有显著的行业特性:细分赛道高度专业化且存在多重进入壁垒。面对细分领域高度分化、技术壁垒高企的行业特性,并购重组逐渐演进为企业突破发展瓶颈的战略抓手。通过战略性并购整合,企业不仅能快速补全技术拼图,形成协同创新生态,更可构建多维竞争优势——既强化技术护城河,又优化资源配置效率,最终实现市场位势的跃升与产业话语权的重构。

其中,气体传输系统是前道晶圆制造工艺中必不可少的重要系统,对集成电路制造的工艺先进性、质量效率以及安全稳定性具有重大影响。因其在传输方案设计、气体控制精度、耐腐蚀性、洁净度、自动化程度等方面的超高要求,整体系统及关键零组件制造核心技术长期被海外企业垄断,国产化率较低。

有关机构预测到2029年,气体传输系统核心组件的国产化率将大幅提升,这不仅降低中国半导体制造业对进口设备的依赖,还将增强中国在全球半导体产业链中的话语权。

沈阳富创精密设备股份有限公司(以下简称“富创精密”)3月31日公告,将联合共同投资人对特殊目的公司投资,其中公司拟向特殊目的公司投资人民币6亿元并持有该公司27.65%股权,特殊目的公司将共计以约人民币30.71亿元的价格收购目标公司13名股东合计持有的浙江镨芯80.81%股权。鉴于浙江镨芯间接持有Compart Systems Pte. Ltd.(以下简称“Compart公司”)96.56%股权,本次收购完成后,特殊目的公司将间接持有Compart公司合计78.03%股权并取得Compart公司控制权。

完成收购后,富创精密将间接持有Compart公司21.58%股权,并将获得Compart公司批量提供高价值的气体输送零部件、焊件、密封件、气棒总成、质量流量控制器(MFC)等组件及一体化技术服务能力,完备公司气体传输系统产业链的完整性与供应链自主可控性。

业务高度契合,对Compart全方位赋能

在半导体零部件国产化进程中,Compart Systems的资本运作路径具有标杆意义。回溯控制权转移轨迹,四年前即已启动战略整合:2020年12月21日,万业企业(600641.SH)通过其控股平台浙江镨芯实施跨境并购,以4.09亿美元(约合人民币26.5亿元)对价完成对Compart Systems的控股。

值得关注的是,该交易完成后迅速获得国家集成电路产业投资基金二期的价值重估——2022年6月,大基金二期以3.5亿元战略注资浙江镨芯,此举不仅印证了标的公司在高壁垒气体输送系统领域的战略价值,更凸显国家级战略资本对半导体关键零部件自主可控路径的强力支撑。

Compart Systems作为半导体设备核心组件领域的隐形冠军,历经四十年技术沉淀与产业迭代,已深度嵌入全球半导体制造体系。公司是全球领先的半导体设备气体输送系统(Gas Delivery System)领域组件供应商之一,产品包括表面贴装件(气体流道快)、焊接件、BTP组件、密封件以及增值装配、集成等服务等,在刻蚀和薄膜沉积等前道半导体设备所需的气体输送系统广泛应用,成为海内外设备巨头不可替代的"技术毛细血管"。

通过全球化布局与垂直整合战略,Compart掌握从特种合金材料精炼到超精密加工的全链条制造能力,其纳米级表面处理技术和ISO 1级洁净室标准,确保在万亿分之一杂质控制水平上持续突破行业极限。这种贯穿材料科学、机械工程与流体动力学的多维技术壁垒,使其在半导体设备升级周期中始终占据价值链关键节点。

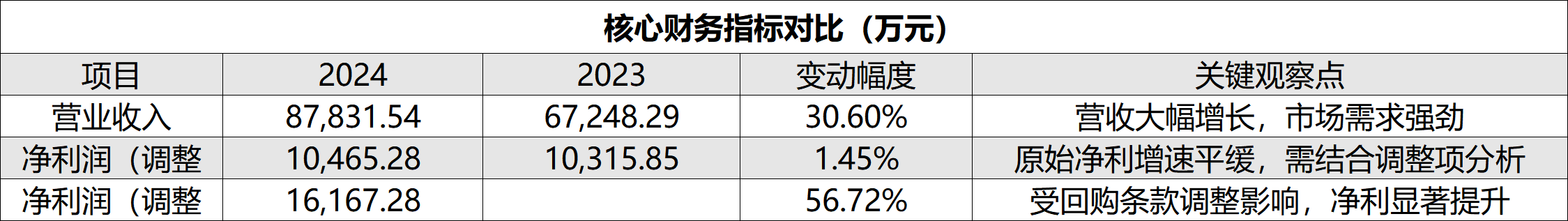

此外,Compart公司在盈利能力上表现卓越,自身具备高效的“造血”经营能力。根据公开信息,2024 年,Compart实现收入约8.78亿元,营收同比增长约30.6%,实际经营性净利润约1.62亿元,展现出强劲的盈利实力。

那么,从产业演进逻辑审视,富创精密此番入局Compart公司绝非简单的资本易主,而是完善公司产业链布局的系统性落子。

首先,双方业务高度契合,富创精密能够对Compart公司进行全方位赋能。富创精密具备优秀的精密加工能力,在工艺零部件、结构零部件、模组产品和气体管路四大类产品进行平台化布局,下游应用覆盖集成电路制造中刻蚀、薄膜沉积、光刻及涂胶显影等半导体核心环节设备;而Compart的核心技术在于高精度气路组零部件(包括气体流道块、密封件、阀门和MFC底座),这些是刻蚀机、薄膜沉积设备中气柜产品的“咽喉级”零部件,长期被Hytron Swaglok、富士金等厂商垄断。富创精密与Compart公司的联手,有望打破这一僵局,为产业发展注入全新活力。

其次,从客户网络协同视角观察,富创精密与Compart Systems的全球化布局形成战略级互补。Compart凭借四十年技术积淀,已深度嵌入欧美日韩顶尖设备商的供应链体系;而富创精密作为国内精密制造龙头。双方共享全球头部客户群的供应链准入资质,将突破单一企业市场渗透瓶颈。

事实上,在Compart导入国内供应链前,半导体产业关键细分领域-气体传输赛道国产化进程面临着极为严峻的挑战,相关领域被海外厂商高度垄断。富创精密协同Compart公司的资本合作,将确保行业更快速、稳健的发展。

横向布局半导体设备核心部件

作为富创精密相关产业布局的关键人物,董事长郑广文对外投资广泛且极具战略眼光,富创精密此番投资Compart公司,或许只是其在半导体领域开疆拓土的开始。

2003年,中国科学院沈阳自动化研究所旗下沈阳先进拟引入投资者,郑广文认可中国科学院沈阳自动化研究所的相关技术资源和产业化机会,投资入股沈阳先进制造,业务拓展至高端精密制造领域。

此时先进制造承担着国家“02专项”部分研发任务,在真空腔体、工艺组件等领域积累技术专利。2008年,郑广文以沈阳先进制造为母体,孵化成立沈阳富创精密设备有限公司,专注半导体设备精密零部件研发制造;两年后,芯源微成立,先进制造作为发起股东持股35%,主导其光刻设备国产化研发。

此前不久,郑广文选择出售芯源微股份,专注优化富创精密产业布局,将资源集中于更具核心竞争力和发展潜力的半导体零部件领域,提升整体产业协同效应。

除了已有的业务布局与发展成果外,郑广文旗下一系列处于投资控股状态的半导体零部件公司,因其自身独特的技术优势、市场地位以及与富创精密战略协同的潜在价值,被市场广泛认为存在投资预期。

其中,北京亦盛精密半导体有限公司专注于以 Si、石英、SiC 等为基材的集成电路制造非金属耗材零部件研发,是该领域的领军企业;无锡丽芯科技有限公司为半导体零部件提供清洗再生服务,能服务国际最先进Dram工艺;芯航同方科技(江苏)有限公司集铝合金材料研发、熔铸等多种工艺于一体,其材料广泛应用于半导体设备领域;上海广川科技有限公司专注于大气机器人、真空机器人等传输类关键部件的研发、制造与销售,是国内主流半导体传输类国产领军企业

郑广文通过对这些企业的投资,构建起一个从半导体设备核心部件研发制造到特种工艺处理以及前沿技术研发的产业生态,为富创精密的长远发展奠定了坚实基础,也展现出其宏大的产业布局战略与敏锐的市场洞察力。

成长为零部件龙头平台企业

不谋全局者,不足以谋一域。

就富创精密业务布局的整体性而言,其发展为零部件平台型公司的雏形似乎已初步显现。在半导体领域,从核心零部件的研发制造,到相关技术的持续创新,作为全球为数不多能量产应用于7nm工艺制程半导体设备零部件制造商,已构建起较为完整的产业链条,在行业具有高度认可度。

富创精密深知,在市场竞争中,选择与大企业合作是实现自身发展的重要途径。通过与行业内的大企业建立合作关系,富创精密能够借助大企业的品牌影响力、市场资源和技术优势,提升自身产品的市场认可度和竞争力。

在实际发展过程中,富创精密 “数一数二” 战略成效显著。公司在2012年成为国际知名装备厂商的全球战略供应商,此后陆续与国内 众多行业知名设备企业达成合作。这些合作不仅为富创精密带来了稳定的订单和收入,还促使企业不断提升自身的技术水平和产品质量,以满足大客户的高标准要求。

而中国半导体设备零部件2024年整体市场规模约175亿美元,随着半导体设备行业完成产能出清,行业景气度回升,预计2024-2030CAGR达11.4%。高端半导体设备零部件依赖进口,国产替代需求迫切。

面对如此广阔的蓝海市场,富创精密未来仍会坚持 “以资本换时间、以整合换空间”的投资逻辑,通过密集投资在技术、产能、市场上形成“护城河”,最终目标是打破国际垄断,成为全球半导体设备供应链中不可替代的“中国力量”。

这一路径既响应国家战略,推动半导体产业资源整合,也是中国半导体产业从“跟跑”到“并跑”的必经之路。郑广文对富创精密的未来做出期许,“成为世界精密制造典范,做中国精密制造的骄傲”。