集微网消息,近日,针对外媒传出美国商务部正考虑扩大对中国企业出售芯片制造设备的禁令,华虹半导体总裁唐均君在2022Q1业绩会上回应表示:“华虹半导体作为法人单位,高度重视这条新闻。公司在经营过程中建立了完备的规则制度和体系。在进出口方面,我们建立了完备的合规管控程序,获得美国商务部VEU(the Validated End-User,即“经验证最终用户”)的资格,至今还拥有VEU资格,公司相信有几十年合作关系的供应商会一如既往的提供支持。“

华虹集团以集成电路制造为主业,拥有8+12英寸生产线先进工艺技术的企业集团。集团拥有多家集成电路制造企业,其中华虹半导体(无锡)有限公司,系华虹旗下华虹半导体有限公司、上海华虹宏力半导体制造有限公司,和国家集成电路产业投资基金股份有限公司、无锡锡虹联芯投资有限公司合资设立。

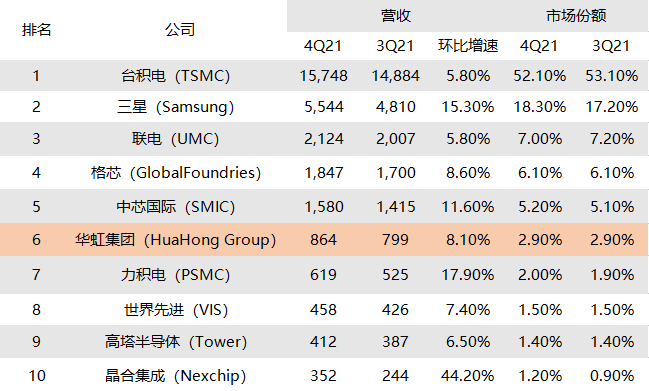

根据市场调研机构TrendForce的报告显示,在2021年四季度的全球晶圆代工市场中,华虹集团以2.9%的市场份额排名在全球第六位,前五名分别是台积电、三星、联电、格芯、中芯国际。这里需要注意的是,华虹集团包括华虹宏力和上海华力的总体产能,上市公司华虹半导体旗下的产能目前只有华虹宏力。由此能够看出,华虹集团已经拥有相当大的规模,其为世界芯片制造产业的发展作出了重要贡献。

图1:2021年第四季度全球十大晶圆代工厂商营收排名(百万美元)

资料来源:公司公告

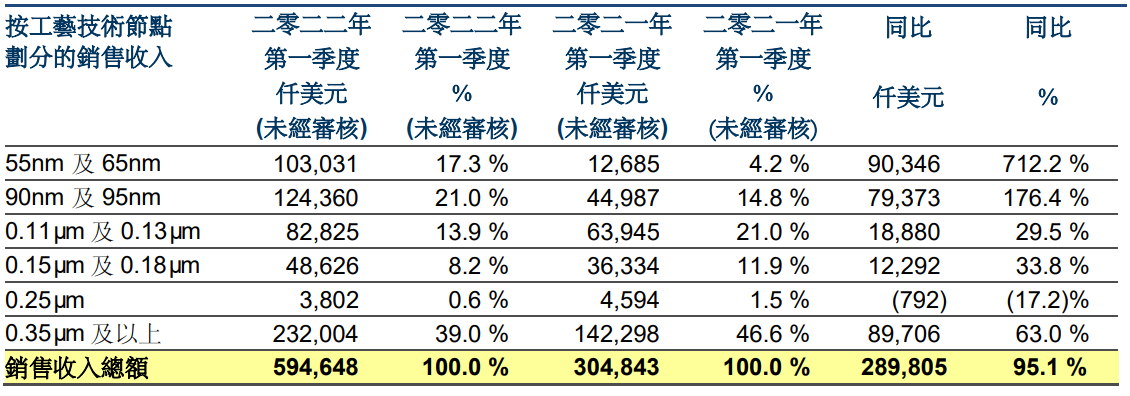

从华虹半导体2022Q1制程营收结构来看,55nm及65nm占华虹半导体总营收的比例为17.3%,同比增长712.2%,是公司增速最快的制程,主要得益于NOR flash、CIS及逻辑产品需求增加;而0.35µm及以上制程占比39.0%,是该公司收入最高的制程,同比增长63.0%,主要是因为超级结、IGBT、通用MOSFET及其它电源管理芯片需求的增加;90nm及95nm占比21%,是收入占比第二高的制程,这部分主要生产MCU、智能卡芯片和部分电源管理产品。整体来看,华虹宏力的MCU和功率器件制造目前是国内第一梯队的参与者,也与国内多数的IC设计企业强强联合,2021年6月24日消息,华虹半导体有限公司与中国IGBT行业的领军企业——斯达半导双方共同宣布,携手打造的高功率车规级IGBT(绝缘栅双极型晶体管)芯片,已通过终端车企产品验证,广泛进入了动力单元等汽车应用市场。

图2:华虹半导体分制程销售收入

资料来源:华虹2022Q1报告

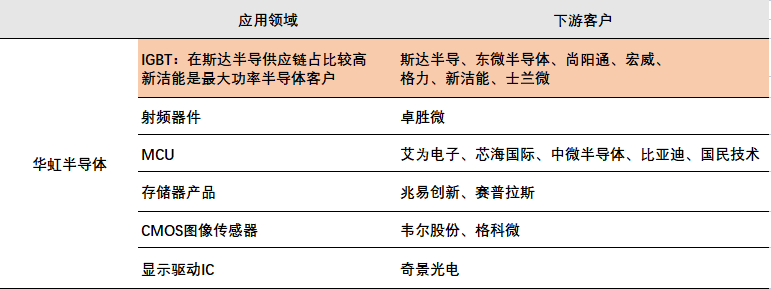

华虹半导体客户主要为国内设计厂商为主,在主要产品功率半导体及MCU产品方面,主要客户包括新洁能(IGBT及超级结)、斯达半导(IGBT)、艾为电子(MCU);射频器件主要客户为国内龙头设计商卓胜微;CIS主要客户涵盖格科微及豪威科技(韦尔股份)。

图3:华虹半导体下游客户

资料来源:华虹年报

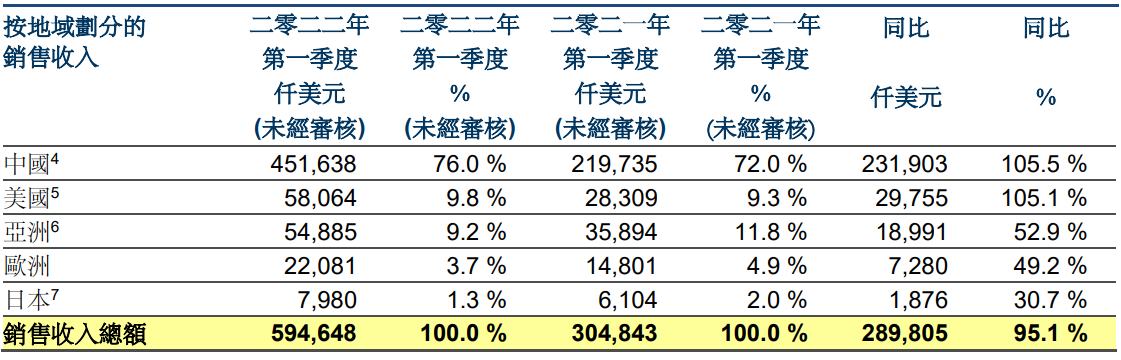

从区域收入来看,中国仍然是华虹半导体的第一大营收市场和增速最快的市场,期内收入同比增长105.5%,占比达到76.0%,主要得益于各个技术平台产品的需求增加;美国市场的营收和增速均位居第二,收入占比为9.8%,同比增长105.1%,主要得益于其他电源管理产品的需求增加;亚洲市场收入占比9.2%,同比增长52.9%;欧洲市场占比3.7%,同比增长49.2%,日本市场占比1.3%,同比增长30.7%。

图3:华虹半导体分地区销售收入

资料来源:华虹2022Q1报告

如果想要分析美国商务部扩大对中国企业出售芯片制造设备的禁令的影响,则需要整体分析一下华虹半导体产能的推进进度。华虹宏力目前在上海的三个厂都是8寸产能,从这三个厂投产到现在,整体调整多是设备的更新维护,每个月的晶圆加工数量在5-6万片的区间,2016-2019年华虹半导体的收入则整体维持在5-8亿美元之间,并没有出现大规模的增减。而细分到2022年1季度,三条8寸产线的营收位3.3亿美元,而在2019年四季度营收为2.6亿美元,在出货量没有显著增长的基础上,可以推算华虹8寸厂这两年(2019Q4-2021去)平均涨价了20%。

在2018年年底,华虹宏力管理层决定搭建一个12寸工厂,也是全球第一个12寸功率器件制造厂,这个厂从开工到投产只用了一年的时间,打破了全球12寸厂建设的最短时间记录。华虹当时联合了国家集成电路产业基金和无锡市政府的力量,华虹出资9.18亿美金(华虹以12.9港币每股的价格向国家集成电路产业基金发行2.42亿股票筹集4亿美元,华虹全资子公司出资5.18亿美元),国家集成电路产业基金出资5.22亿美元,无锡市政府出资3.6亿美元。华虹无锡设立完成后,华虹加起来合计持有51%的权益,国家集成电路产业基金持有29%的权益,无锡市政府持有20%的权益。因为控制了51%的股权,华虹无锡也成为了华虹半导体的并表公司。

图4:华虹半导体整体产能情况

资料来源:公司年报

因此可以看出,晶圆厂的建设需要非常大的资本开支,如果收入不能匹配这些巨额开支就会变成每年高额固定资产折旧从而影响上市公司损益情况。而华虹无锡工厂的投产赶上了全球半导体缺货的大浪潮,,在2019年达到1万片每月的圆片产能后,在2020年达到2万片每月,到2021年底就达到了6万片每月,超过了2018年设立时定下的首期4万片每月的计划。截止到2022年Q1华虹无锡12英寸产线销售收入为2.6亿美元,同比上升379.5%,环比上升27.4%,贡献了华虹半导体接近45%的收入,但是产线毛利率只有12%,相比着三个8寸产线的毛利率从2020Q1的20%提升至2022Q1的38.6%,却显得相形见绌,也体现了华虹半导体代工真正的受益情况。根据公司的年报信息公示,华虹今明两年共预计15亿美元的资本支出,其中12英寸工厂合计12亿美元。

在业绩解读会上,总裁兼执行董事唐均君表示,”展望2022年,公司将加快推进12英寸生产线总产能至94.5K的扩产,预计将于第四季度逐步释放产能”。目前公司在建产线的设备订单由于全球范围内的防疫事件的扰乱导致交付期拉长,但是2022年底的预期产能应该会得到有效的排序释放。

另一方面,全球各大晶圆代工厂商相继提价行为也可做为华虹半导体博弈的重要因素。近期业内传出消息称晶圆代工龙头大厂台积电已经通知客户,将于2023年1月起全面调涨晶圆代工价格5%-8%;三星也传出正在与客户谈判,即将上调晶圆代工价格的消息,涨价幅度高达20%;另一家晶圆代工大厂联电计划在2022年第二季进行新一轮的涨价,涨价幅度约为4%。从代工厂商不断提升晶圆单位价格的行径上来看,晶圆代工目前产能整体还是供不应求的状态,区别于龙头公司不断攻坚先进工艺的战略路径,华虹则聚焦更为稳妥的特色工艺成熟制程的研发。国内设备企业也在不断地突破海外技术封锁,美国的制裁路径必将加快相关企业的研发进程,华虹切入成熟工艺的策略也在一定程度可以游刃有余的面对。

值得一提的是,5月12日,华虹半导体(01347)$ 发布公告称,董事会已批准建议人民币股份发行、特别授权及相关事宜(包括建议修订章程细则),但仍需等待股东特别大会上批准以及取得必要监管批准。根据公告显示,华虹半导体将发行的人民币股份数目不超过约4.34亿新股,即不超过人民币股份发行完成后公司经扩大股本的25%,其中人民币股份发行仅以发行新股的方式进行。

对于募集资金的用途,华虹半导体表示,”其中约70%(人民币125亿元)投资于华虹制造无锡项目;约11%(人民币20亿元)用于8英寸晶圆厂房优化升级项目;约13%(人民币25亿元)用于工艺技术创新研发项目;约6%(人民币10亿元)用于补充营运资金。”

整体来看,无论是产能的布局还是回归A股补充现金流的选择上,华虹半导体对于自身的发展都有一个很好的规划,在客户群和工艺的选择上,公司持续深耕功率、模拟、存储芯片。晶圆代工行业由于产能和先进制程开发受限,短期内产能满载情况不会发生改变,行业整体呈现强者恒强的状态。

展望2022年,VR/AR设备的开发、新能源汽车的换代和能源结构转型将持续在模拟和功率IC领域提出更高更新的要求,华虹半导体等相关企业也会持续受益于此次的产业转型。

(校对/Aruko)

登录

登录