一年多以来,有着近150年历史的百年老店日本东芝高层权斗大戏似乎从未有休止符,也没有按下暂停键的意思。10个月之内公司CEO位置走马灯一般有了三个不同的面孔,从去年11月初拟定的“一分为三”拆分法到今年2月份的“一分为二”,却始终未能摆脱被海外(主要是美国)私募股权基金收购之后退市的阴影。

这场旷日持久的连续剧背后的角力者笼统概括起来主要有两方:一个是以日本本土股东财团,以及背后为他们撑腰的日本政府(经产省、安倍晋三家族、菅义伟家族)势力;一个是庞大分散的,虽无清晰一致利益诉求,但在抵制本土技术保护主义浪潮中暂时结成利益共同体的积极股东们(activist investors),双方持股占比基本为50%:50%。如果从地域以及历史的角度看,前者可以被视为“主”,后者为“客”,主人力图通过拆家砌墙下逐客令,不甘屈服的客人们也想着反客为主,至少达到短期利益不受损的目的,双方争斗日趋白热化。

庞大的东芝工业集团将走向何方,以及东芝最优质的核心资产——存储与功率半导体的发展前景会如何,仍处在极度混沌之中。

谁是凶恶的“家奴”?东芝为何引狼入室?

彻底引爆主宾之争的导火索始于2020年的7月。

在当月公司召开的年度股东大会(AGM)上,公司最大股东的“将外部董事加入董事会”的提议被彻底否决。东芝最大股东就是总部位于新加坡的Effissimo Capital Management(以下简称Effissimo),他们持有东芝集团约9.9%的股份。对于此事,里昂证券(CLSA)分析师尼古拉斯·史密斯(Nicholas Smith)当时便撰文分析,通过大数据发现,当年很多大型公司的AGM由于疫情管控改为线上方式之后,很多股东无法亲自到场成了很多“黑手”操纵董事会提议的手段,这些大型公司的AGM有高达85%的股东大会都因不可名状的疫情管控出现了重大人员缺席,东芝董事会内部的本土势力巧妙利用了这一点,削弱了Effissimo在股东大会上发起议案的力量。

不肯善罢甘休的Effissimo联合其他海外的积极股东,选出了三名独立调查员调查此事,并且起草了一份接近140页的报告,将东芝集团主客双方难以调和的矛盾大白于天下:就在AGM召开前的两个月,公司CEO车谷畅昭在一次早餐会上与日本首相菅义伟密会,随后日本经产省(METI)站出来放风,认为日本目前的外资管理法和外汇法已经过时了,亟需修订以保护日本优质的本土资产,食髓知味的东芝显然是被保护的重点对象,这就给2个月后的东芝AGM排外的动作埋下了伏笔。

这个洋洋洒洒的报告以“东芝CEO如何勾结政府高层欺压海外投资者”为主题,瞬间给本来还不怎么抱团的积极股东们唤醒了2015年东芝财务造假的集体记忆,沸腾的舆论之下,在报告正式被披露的两个月前,即2021年4月份,车谷畅昭黯然辞职,前首席运营官纲川智(Satoshi Tsunakawa)担任新CEO。

前东芝董事长永山治于去年6月被罢免(图源:日经亚洲)

6月份正式披露的文件显示,通过搜索778000 封电子邮件和附件,发现此事有九个地方与安倍晋三和菅义伟组阁下的日本经产省相关,经产省还授意威胁另一个海外重要投资者3D Investment Partners与大股东Effissimo划清界限:“如果你们和Effissimo站在一起,就别怪我们动用政府力量来查你。”

可见,2021年6月,东芝的主与客彻底撕破了脸,董事会权力架构也随即进行了重大洗牌。董事会主席永山治(Osamu Nagayama)被罢免,审计委员会主席太田順司及另一名委员会成员山内卓被从候选人名单中除名。这些事态发展意味着东芝在5月提名的最初13名候选人中只有8名将进入董事会。

东芝目前的五人提名委员会现在包括三名非日本成员,由George Zage领导,他是股东 Farallon Capital前亚洲区主管。担任新战略审查委员会主席的是前毕马威香港高级合伙人 Paul Brough,审计委员会主席由前杜邦公司日本高管桥本胜则担任。

这种“双头怪”式的公司董事会高层架构,为后来在如何拆分、是否拆分和收购的多元选择的无限扯皮中埋下了伏笔。

行文至此,东芝本土化派的眼中钉的面目已经十分清晰了,他们由三大海外基金为首,聚拢起了更多的欧美小股东。集微网通过各种资料汇总,整理如下:

Effissimo、3D 和 Farallon 共同拥有东芝约四分之一的股份。另外的海外知名机构投资者包括持有 1.22% 股份的挪威主权财富基金、持有 0.43%股份的加州公共雇员退休基金和持有 0.22% 股份的佛罗里达州管理委员会。

以上,就是以东芝CEO未代表的本土派眼中的“积极股东”。据估计,所有外国积极基金合计持有30%,而更广泛的海外投资者拥有东芝50%的股份。如前文所述,George Zage是 Farallon Capital前亚洲区主管,他担任重要的提名委员会的主管,背后的势力足以和本土派相拮抗。

有着近150年历史的东芝和索尼、松下一样代表着日本民族企业之光,那么为何当下企业内部出现了如此重大的主客分裂?如果东芝有一以贯之且清晰的核心优质资产保护路线,有序推进《外汇法》和《外国投资法》改革,就不至于让众多海外投资者抱团形成和本土派对抗的架势。背后的深层次原因则要追溯到2011年大地震和大海啸引发的核电危机。

有关过去十多年来东芝核电危机的分析文章数不胜数,本文不在赘述,以事后之见来看,东芝收购美国西屋电气以失败告终,不惜铤而走险财务造假,被揭穿之后脸面尽失。为了在全球范围内挽回商誉,从2017年开始,东芝管理层便一直面临着海外激进基金和投资者的压力,该公司陆续向数十家外国对冲基金出售了6000亿日元(按当前汇率计算为52.9亿美元)的股票,并且当时的安倍晋三执政团队为了恢复东芝的元气,承诺让董事会多元化并保护海外中小股东的利益。

但形势总归比人强,当东芝在2020年宣布包括股票回购和战略收购在内的1万亿日元投资闪电战时,这些海外投资者已经表达了不满,并呼吁立即召开股东大会。

这些活跃的海外投资者(activist investors)也许和本土派最大的不同点,就在于他们非常关注短期利益回报,对公司长期发展战略缺乏足够的耐心和兴趣,而且他们的欧美血统本能地对大政府行为保持着警惕和反感(尽管这些投资者本身也有不少是主权基金),风吹草动之下,认定当年安倍的承诺是一种缓兵之计,不甘当待宰羔羊,以鼓动东芝答应海外私募基金收购邀约的方式逼迫本土派就范,使其放弃拆分计划。

图穷匕见的“一分为二”拆分计划恐难实现

去年11月,东芝临时看守CEO纲川智突然宣布了企业的拆分计划,将拥有的七个业务部门,公共交通系统、供水和污水系统以及电梯的基础设施部门、处理火力和核电站建设的能源部门以及电源管理、硬盘驱动器为代表的半导体部门一分为三。

这则消息公布的时间恰好选在美国通用电气也出台了把自己一分为三的计划之后,东芝卡着这一时间点,也是为了顺应舆论走向,给外界一种大型工业集团的历史已经是过去式,未来必然要向西门子拆分出英飞凌,飞利浦拆分出恩智浦等等趋势看齐。

在海外activist investors的强烈阻力之下,今年2月份,东芝拆分计划从一分为三改成了一分为二,用一句话概括,基本就是存储半导体(SSD,以及监督当下持有的铠侠40%股份的剥离)为一部分,剩下的为另一部分。东芝官方给出的理由是,一分为三拆分成本太高,估算下来大约需要200亿日元,分成两个,省下来的钱可以回报给中小股东。

其实这次东芝不再遮遮掩掩,而是图穷匕见,由阴谋换成了阳谋:半导体业务一定要剥离出来,由本土派执掌未来航向。美光和西部数据密谋收购铠侠的大背景,客观上加速了东芝向半导体业务重心偏斜的操作。

对此,集微咨询咨询研究总监赵翼认为:“大型企业拆分上市确实也算一种趋势,从二级市场角度来说,不同业务的混在一起不利于资本市场对它的进行估值,国内的厂商比如比亚迪微电子,TCL等都有类似举动,而且剥离之后,也有利于培养下游客户的稳定性。但至于东芝的另一种结果,即被海外私募基金收购,我觉得可能性也不大,毕竟现在日本也已经把半导体业务上升到了国家战略,不会轻易让优质资产脱手。”

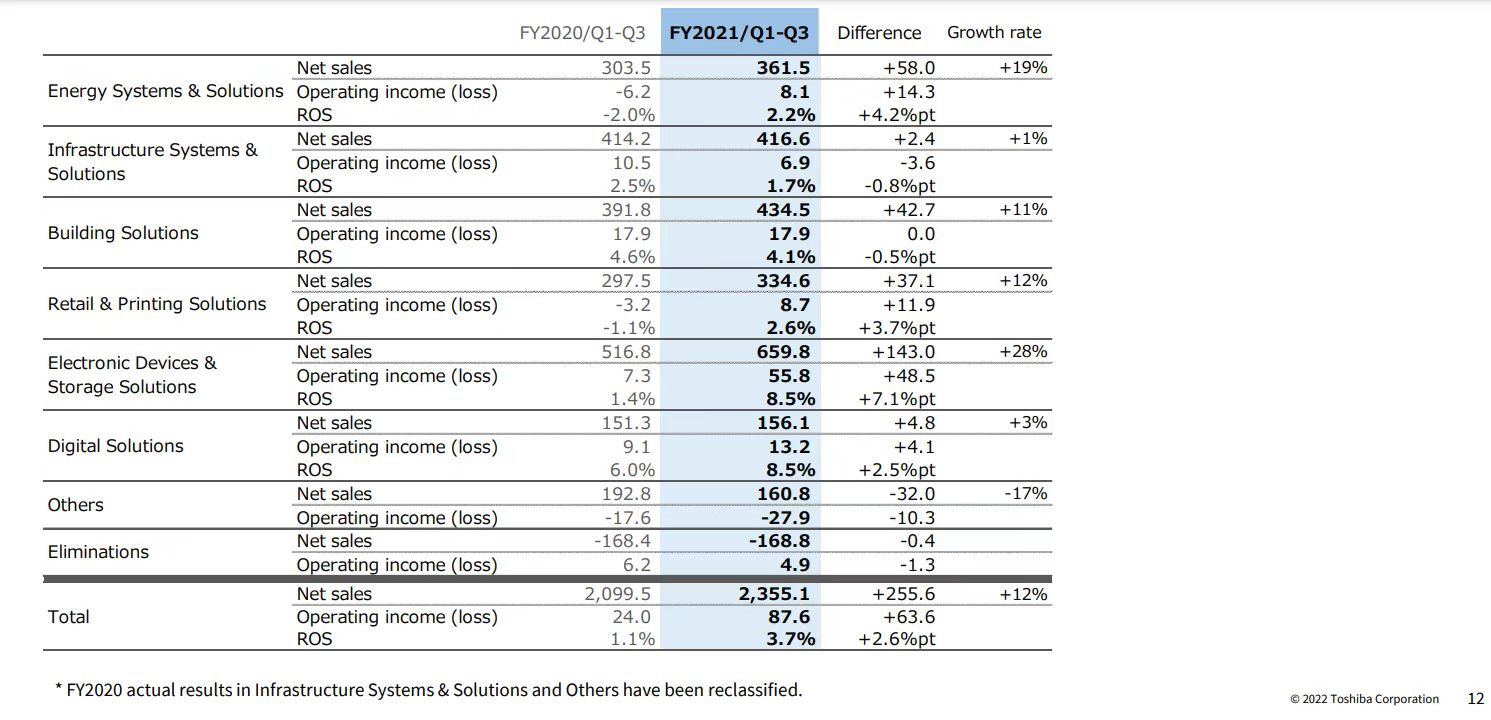

赵翼还指出,海外投资者反对拆分的另一大重要原因是,担心自己在东芝半导体业务中的股权被稀释而拿不到足够的短期回报。毕竟,从近期东芝财报上看(如上图),半导体存储业务是最亮眼的七大板块中,2021财年前三季度电子存储占到总净销售额(net sales)的近29%,并且增长率为28%,明显高于其他业务。

结语东芝主动吞下“毒丸”,却无法解毒

毒丸防御曾是针对恶意收购的一种防御措施,由公司董事会事先通过一项股权摊薄条款,一旦敌意方收购公司一定比例的股份(通常是10%至20%的股份),即触发该条款生效,使公司原有股东可以较低的价格获得公司大量股份,从而抬高收购方的成本。

2015年以来,受困于核电危机泥潭和财务造假丑闻,急于重振商誉的东芝选择吞下让渡企业发展主权的毒丸,作为缓兵之计。然而,这批增持股份的海外基金投资者成了东芝本土派眼中难以逾越的障碍,在目前拟定的2023年完成拆分的蓝图需要三分之二的重要股东投票才能通过,新任CEO岛田太郎三月份走马上任之后在拆分计划问题上萧规曹随,但海外三巨头毫无疑问已经按下了否决键,东芝半导体部门以及铠侠的未来,和日本的重振国家半导体法案一样,充满了太多的不确定性。(校对/Aaron)

登录

登录