集微网报道,与去年下半年全产业链的群情激昂相比,今年上半年,用风云变幻、诡谲莫测来形容半导体行业,并不违和。“市况越好心越慌”,是部分厂家的真实心理状态。在此背景下,各路巨头的业绩表现成为迷雾之下,把握后市进展的重要抓手。

作为缓解此次全球芯荒的最重要阵地,中国大陆和台湾地区厂商的业绩可谓全场焦点,其中设计厂由于上接晶圆代工、下接终端大厂,对涨价敏感度极高,其营收、利润、毛利润均能一定程度反映行业未来走势,因此更受关注。

集微网分别选出中国大陆、中国台湾前十大代表性设计厂,分析对比其上半年业绩,发现其中部分事实与当前业内观点相互印证,但也有部分数据得出的推论,与业内判断截然相反。

一、中国大陆IC设计业绩表现

1.车用、5G带飞大厂营收、净利“一骑绝尘”

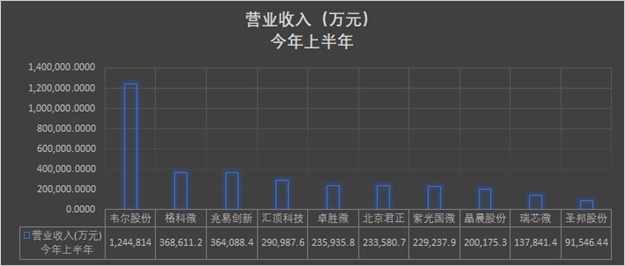

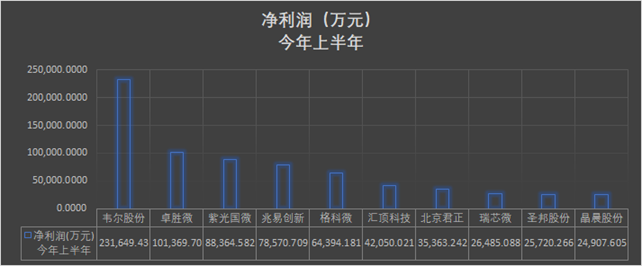

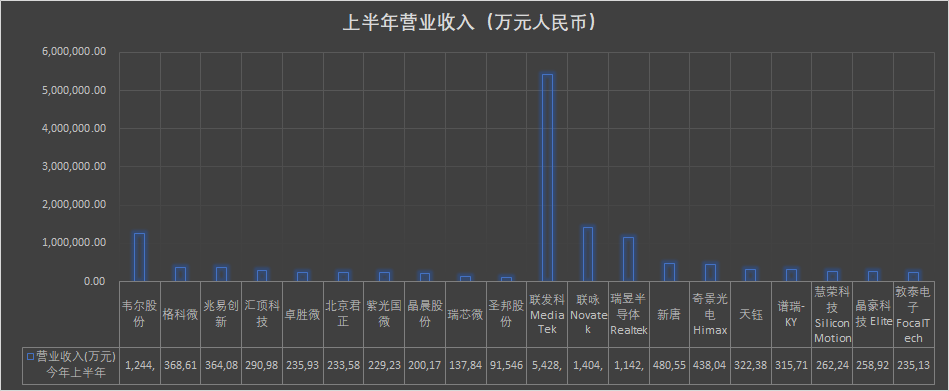

中国大陆地区方面,集微网综合各因素,挑选前十大代表性的设计厂分别为韦尔股份、紫光国微、卓胜微、兆易创新、格科微、圣邦股份、北京君正、瑞芯微、汇顶科技、晶晨股份。

从上半年营收来看,市值最大的韦尔股份同样一骑绝尘,124.48亿元的营收比第二名格科微(36.86亿元)以及第三名兆易创新(36.41亿元)的3倍还多。

笔者对比上述公司主营业务发现,韦尔股份和格科微主力产品均为CIS和显示驱动IC。韦尔股份为CIS绝对龙头,触控与显示解决方案业务则是新的利润增长点。刚上市的格科微此前就一度被认为是“下一个韦尔股份”,2020年CIS销售额排名全球第四,显示IC产品则主要为LCD驱动IC。

“车用”则是三大公司业务另一交叉点,韦尔股份旗下豪威科技目前为全球前二的车用CIS供应商,格科微也表示其产品可用于汽车电子领域,而兆易创新的MCU产品也已进入汽车后装市场,上半年MCU营收同比增长222.1%,并多次表示,车载领域将是公司未来发展的重心。

从上半年净利润来看,体量较大、市值排名靠前的大公司也优势明显。韦尔股份以23.16亿元再次领跑,是第二名卓胜微(10.14亿元)2倍还多,紫光国微以8.8亿元位居第三。

卓胜微作为国产射频芯片龙头,将业绩主要归结为5G通信技术的发展,紫光国微也将业绩表现归功于5G的落地,在主营智能安全芯片业务方面,在保持身份识别安全产品持续稳定供应外,在电信SIM卡、金融支付和汽车电子领域均有新突破。

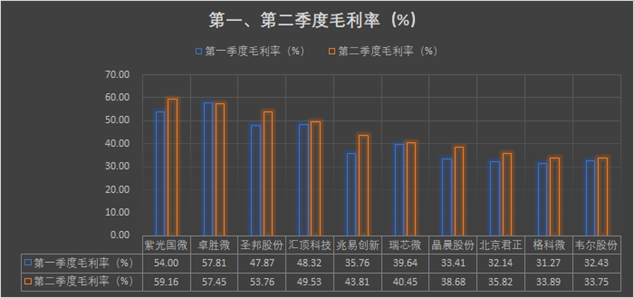

另外从毛利率上看,综合两季,卓胜微、紫光国微、圣邦股份表现更为突出,不过卓胜微是十家公司中唯一第二季度毛利率较第一季度下滑的,韦尔股份、格科微整体毛利率最低,圣邦股份、紫光国微、兆易创新则是第二季度毛利率增幅相对更高的三家公司。

2.手机出货拖垮大厂增长动能 模拟IC、智能终端芯片潜力凸显

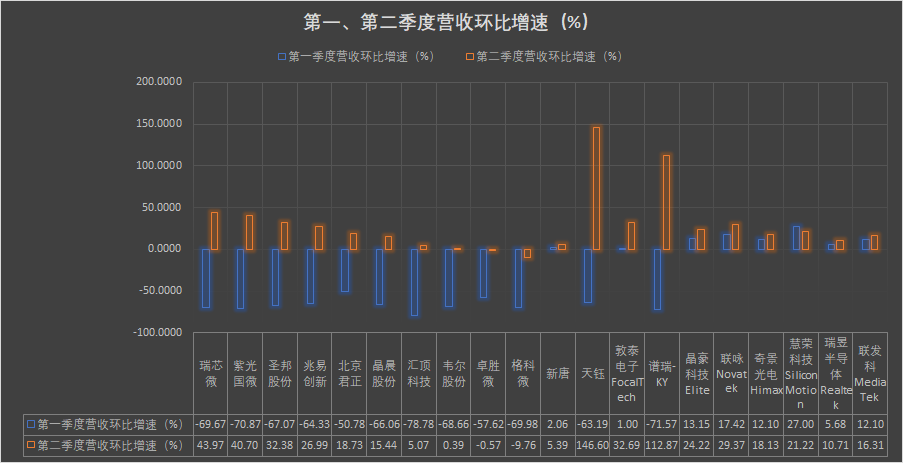

季度环比增速是另一维度的比较,撇开公司本身行业地位、体量,这一部分数据很大程度上都预示了公司下一阶段的增长潜力。

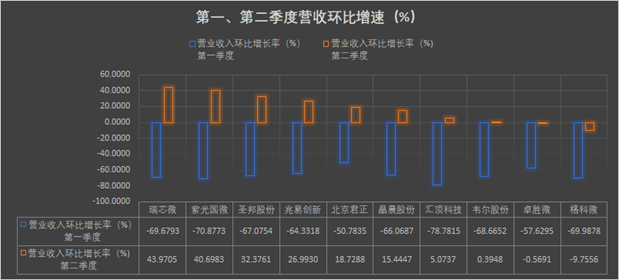

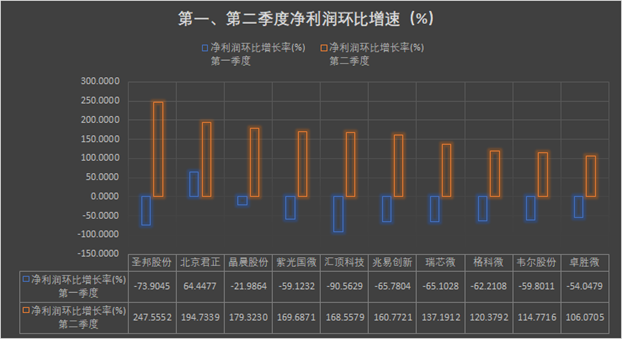

从第一、第二季度营收、净利环比增速整体情况来看,第一季度除了北京君正净利仍实现环比增长外,其他公司营收、净利均较去年第四季度有所下滑,这与去年第四季度基数较大以及春节等客观因素相关。第二季度所有公司营收、净利都实现较大的环比增幅,其中瑞芯微、圣邦股份分别为营收、净利环比增速变动最大的公司。

具体到第二季度各公司表现情况,营收环比增速前三名为瑞芯微、紫光国微、圣邦股份,后三名为格科微、卓胜微、韦尔股份;净利润环比增速前三名为圣邦股份、北京君正、晶晨股份,后三名为卓胜微、韦尔股份、格科微。

与上半年营收、净利润相比,上述排名可谓一百八十度对调,此前表现抢眼的韦尔股份、格科微、卓胜微排名垫底,仅有紫光国微第二季度营收环比增速排名第二。

这种反转表现,或许与大厂此前业绩基数过高相关,不过值得深思的是,智能手机均是上述三大企业产品面向的重要终端之一,而自第二季度起,有关手机库存过高、品牌厂砍单的传闻不绝于耳,卓胜微此前就曾在调研中表示,国内手机销售没有想象的旺盛,结合各大机构近期纷纷下调全年手机出货量预期,这也再次印证了传闻并非空穴来风。

另一方面,体量较小的公司中,圣邦股份最为突出,第二季度营收、净利润环比增速分别名列第三、第一,并且净利润增速较第一季度变动幅度最大。作为国产模拟IC领头羊,在模拟IC成为缺货“重灾区”的当下,圣邦股份有望更加长久的红利,此外,公司主打的电源管理IC在电动车、消费电子的持续拉动下,后续增长动力也较为稳定。

瑞芯微(营收环比增幅较第一季度变动最大)、北京君正(唯一第一、第二季度营收、净利润均实现环比增长的)、晶晨股份后续增长潜力同样可见一斑。值得注意的是,三者主打产品均为面向智能终端的高端芯片。

瑞芯微的智能应用处理器芯片主要应用于智能物联以及消费电子的智能音箱、扫地机器人等智能硬件,北京君正的微处理器产品可满足AIoT领域多类智能硬件产品的需求,晶晨股份的多媒体智能终端SoC芯片应用于智能机顶盒、智能电视、AI音视频系统终端、车载信息娱乐系统等领域。

二、中国台湾IC设计业绩表现

1.网络芯片受益缺货涨价 驱动IC涨势推动大厂业绩走高

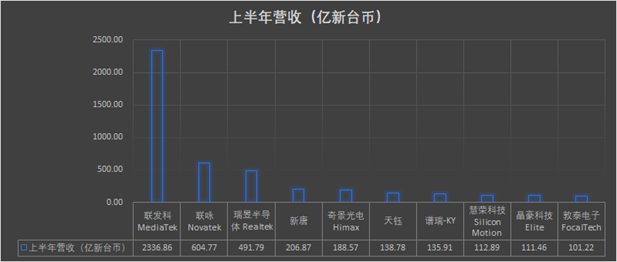

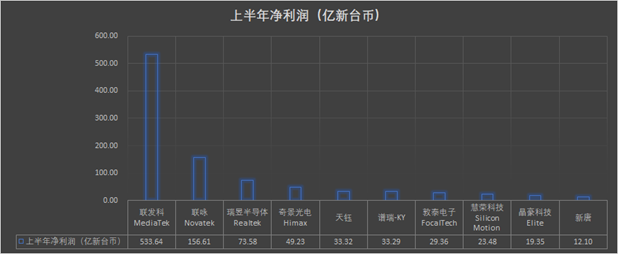

中国台湾地区方面,集微网综合各因素,挑选前十大代表性的设计厂分别为联发科、联咏、瑞昱半导体、新唐、奇景光电、慧荣科技、晶豪科技、敦泰电子、谱瑞、天钰。

与中国大陆地区情况类似,无论是从整体营收或是净利润来看,市值第一的联发科都处于绝对的领先,并且甩开其他厂商的距离更大,上半年营收是第二名联咏的近4倍,是第三名瑞昱半导体的5倍还多,净利润方面大致情况相同。

对比前三名的主营业务,联发科和瑞昱半导体的网络芯片均为其主要产品之一,而网络芯片也是今年以来继车用芯片之后,又一缺货涨价的重灾区,龙头博通此前就已被传出其网络主芯片交期已拉长至50周,部分更长达1年以上;而联咏作为驱动IC龙头,在上半年连续喊涨的态势下,业绩突出也情有可原。

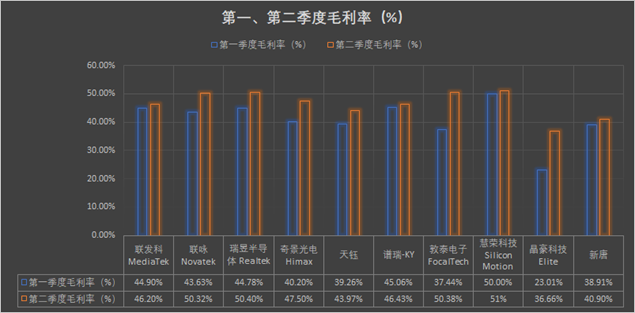

毛利率方面,相较于中国大陆厂商,中国台湾厂商各自的差距并不明显,且第二季度毛利率均较上一季度有所增长,其中敦泰、晶豪科技、奇景光电增幅最大,敦泰、奇景光电均为LCD驱动芯片供应商,晶豪科技则为存储芯片供应商。巧合的是, LCD驱动IC和存储芯片,均是此前涨价声音最响、而当前景气下行“呼声”最高的两大芯片种类。

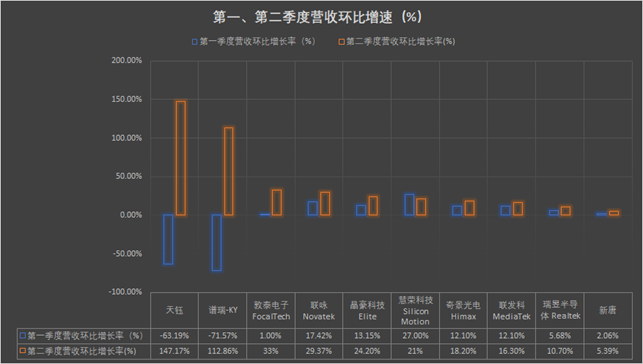

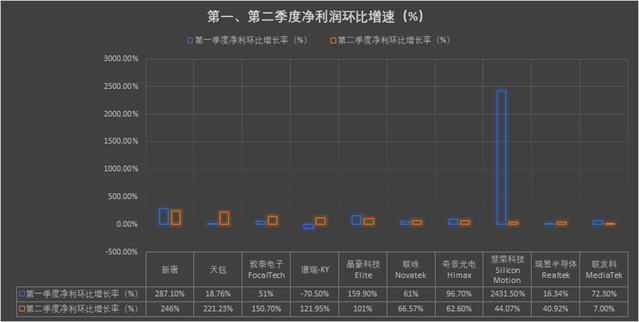

2.驱动IC环增打脸“下行说” MCU涨价或持续

从第一、第二季度营收及净利环比增速整体情况来看,第一季度除了驱动IC供应商天钰和显示器信号IC供应商谱瑞外,其余公司仍实现了营收、净利环比增长,其中NAND Flash、SSD控制芯片供应商慧荣科技第一季度净利润环比增速“异军突起”;第二季度,营收方面除了慧荣科技环比增速较上季度下降之外,其他公司增速均高于上一季度,天钰和谱瑞变动幅度最大,净利方面除了慧荣科技以外,增速大多较上一季度持平。

具体到第二季度各公司情况来看,情况与中国大陆又再次出现了重合。营收环比最好的为天钰、谱瑞、敦泰,最差的为新唐、瑞昱半导体、联发科;净利润环比最好的为新唐、天钰、敦泰,最差的为联发科、瑞昱半导体、慧荣科技。

在总体营收、净利润上表现突出的联发科、瑞昱,齐齐登上环比增速“最差前三”,除了体量、基数等客观因素之外,或许也与近期频传的电脑销量不及预期有关,其作为两者芯片的重要应用终端,被诸多行业分析师认为,下半年需求端或将下滑,高库存之下甚至有可能出现供过于求的情况。

天钰和敦泰则是环比增速综合表现最好、也是较前一季度环比增速变动幅度最大的两家公司,显示其增长态势良好,且两者均为驱动IC头部供应商(天钰还有电源管理IC产品),这也与当前业内对驱动IC景气持续度的杂音,有所出入。

另外值得注意的是,慧荣科技第二季度净利环比增速较第一季度下滑幅度最大,与内存芯片今年上半年的大起大落市况相互吻合。此外第二季度营收环比增速最差的新唐,却成为净利润环比增速最高的企业,而其作为MCU代表性大厂,这也反映了MCU的涨价趋势,或许在一段时间内不会停止。

三、两地潜力股集中“小而美”“夹芯板”效应带来变数

两方对比,整体IC设计市场均呈现“一超多强”的局面,但台湾地区“一超”联发科与其他厂商的差距更大。从上半年营收规模来看,大陆地区头部厂商与台湾地区的仍有一定差距,排名第一的韦尔股份与台湾地区第二梯队的联咏、瑞昱半导体营收规模相当(以截至8月31日新台币兑人民币0.2323汇率计算),大陆地区其余公司与台湾地区第三、第四梯队公司营收规模相当。

注:X轴左半段为大陆十大IC设计厂,右半段为台湾十大IC设计厂

增长趋势来看,两地大部分厂家第二季度营收环比增速均较第一季度有所扩大,但大陆厂商变动幅度更大。后续增长潜力上,两地区均以“小而美”厂商更具优势,其中大陆地区模拟IC和智能终端IC赛道持续增长动能凸显,台湾地区则仍是已此轮涨价潮中备受关注的驱动IC、MCU潜力最为突出。

注:X轴左半段为大陆十大IC设计厂,右半段为台湾十大IC设计厂

从整体半导体市场角度来说,诸如手机、PC等消费电子终端的需求颓势,也已反映在各家业绩上。但如驱动IC、MCU等在近期杂音最多的芯片类别,却在各大厂业绩中出现了与预计不同的表现,给涨价潮拐点何时到来这一终极问题再次蒙上一层迷雾。

与此同时,进入9月以来,以台积电为首的晶圆代工厂涨价声浪再起,叠加部分终端需求下滑,IC设计厂的“夹芯板效应”恐怕又将凸显,对厂商维持当前高毛利率带来考验。在这一层面上,所在赛道景气度是一方面,厂家在产业链中的话语权、库存及成本管控能力,则是另一层面的考量。因此即使如联发科等大厂增长态势趋缓,也有可能在此占据优势。谁能后市真正占据主动权,仍有变数。(校对/holly)

登录

登录